红周刊 本刊编辑部 | 王飞

预判今年4月“市场底”、7月“市场顶”的主力近期又有了新动作。

11月29日,房地产、银行、保险等权重板块迎来久违的大涨,多家公司触及涨停。从资金流向看,这一主力资金的介入或为这些板块“大象起舞”贡献了重要力量。

进入11月以来,这一主力资金即开启了“买买买”模式,迄今投入规模已超450亿元,仅低于6月份创出的年内高点。在布局方向上,他们买入最多的就是与地产产业链相关的公司。

此外,这一主力资金买入的其他规模居前的公司也很有特点,多与目前公私募“顶流们”的重仓标的重合。

地产产业链爆发!市场大涨

外资高喊“抄底A股”,掷下491亿元重注

11月28日晚间,证监会新闻发言人表示,恢复涉房上市公司再融资。这意味着,时隔四年,涉房企业关闭的再融资大门将被打开。在此消息提振下,11月29日,房地产板块闻风起舞,包括天房发展、渝开发和中交地产等在内的多只个股纷纷大涨触及涨停。

同时,与房地产密切相关的银行和保险板块也有所表现,包括宁波银行、招商银行和中国平安等在内的多只个股实现大涨。不仅如此,地产产业链下游的家电板块、家居板块和建筑装饰板块等同样领涨市场。

在众多权重板块的带动下,市场也出现了久违的大涨,截至收盘,沪指收涨2.31%。

从资金流向看,以北上资金为代表的外资或为这波行情贡献了重要力量。据梳理,自今年11月以来,北上资金一改往日出逃A股的态度,不断加码A股,截至11月28日,已净买入A股453.72亿元。而在刚刚过去的9月和10月,北上资金则分别净流出A股112.31亿元和573.00亿元,并且在10月创下了年内净流出规模的新高(见表1)。

从时间节点来看,这与地产产业链行情的启动周期也相吻合。

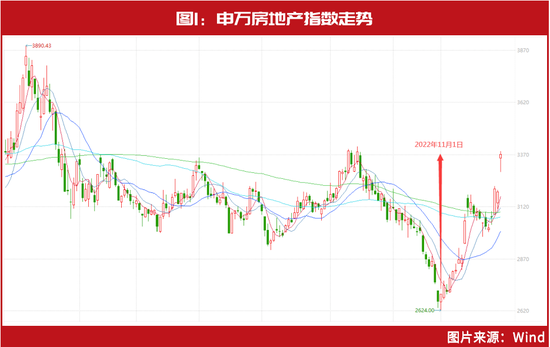

据梳理,自今年11月1日申万房地产指数盘中创下2624点近十年的历史低点后,便开启了上升行情。11月29日,申万房地产指数更是跳空高开,全天大涨6.91%(见图1)。

实际上,在真金白银“抄底”A股之前,早有外资喊出了口号。据公开资料显示,对于市场9月和10月单边下行的走势,10月24日,摩根大通首席环球市场策略师Marko Kolanovic在致投资者的信中表示,“A股的大幅调整是脱离基本面的,(这样的)调整带来买入时机。”

富达国际首席投资官Andrew McCaffery也有相似观点,他认为,这种抛售是过头的、不合理的,“(现在)是时候在中国抄底了。”

富兰克林邓普顿新兴市场股票团队中国股票组合经理Michael Lai则表示,中国股票市场整体的估值和投资者情绪已处于历史相对低位,这种状态不会持续太久。“相对于全球其他市场,我们对中国股市在未来可能展现出的前景更为乐观。” Michael Lai如是说。

最爱的不是房企却是它

这与“股神”巴菲特“撞车”?

从布局上看,北上资金11月以来净买入规模居前的房企有金科股份、华侨城A和天健集团等,其中净买入金科股份的规模最高为2.66亿元(见表2)。

但实际上,北上资金最看重还是地产产业链下游的细分领域,如11月以来净买入规模最高的是家电公司美的集团,高达52.20亿元(见表3)。

据了解,作为“家电三巨头”的美的集团一直是外资的座上宾,其外资持股数量占公司总股本的比例长期维持在26%左右。而在所有上市公司中,能达到这一持股比例的目前仅有8家。

即使是在美的集团股价遭遇滑铁卢,由102.63元/股(去年2月)降至如今的50元/股左右的过程中,外资整体的持股比例也没有发生太大的变动。相反,外资的代表之一北上资金在此期间还在不断增持美的集团,其持股比例已由去年年初的14.94%增至如今的19.33%(见图2)。

北上资金的这一操作与“股神”巴菲特似有重合。

在2019年的伯克希尔股东大会上,巴菲特公开称赞中国制造,并表示有收购中国顶级企业意向,预计未来的五年内伯克希尔将会用股权加现金方式购买一家中国的公司。而后,市场有传言称,这家中国顶级企业就是美的集团,但由于外资持股比例的限制最后计划搁浅。

而通过巴菲特公开的选股指标来看(ROE20%,毛利率40%,净利率5%),美的集团是符合巴菲特净资产收益率(ROE)指标的,公司已超过十年连续实现ROE在20%以上。

此外,北上资金在此期间还大手笔增持了同为“家电三巨头”的格力电器和海尔智家以及建筑装饰板块的龙头公司东方雨虹,增持金额分别高达14.12亿元、10.01亿元和11.89亿元。从这方面看,北上资金对地产产业链下游公司的喜爱程度可见一斑。

对此,长江证券研究表示,历史上地产情绪的好转都将催化后周期估值的修复,考虑到地产政策频出、地产景气复苏拐点渐至,后周期反弹行情值得关注。

多家被增持公司背后

林园、但斌、邓晓峰等大佬频频现身

梳理发现,北上资金净买入规模居前的公司多有公私募“顶流”的身影。

北上资金净买入规模暂居第二位的紫金矿业,截至今年三季度末,高毅资产基金经理邓晓峰管理的高毅晓峰2号、高毅晓峰鸿远和晓峰1号睿远4号三只产品均出现在公司的前十大流通股股东名单,并且相较今年二季度末的持股数量均进行了大手笔的增持(见图3)。

10月26日,紫金矿业披露了以集中竞价方式回购股份的报告书,公司最新前十大流通股股东同时公布,其中邓晓峰管理的三只产品均保持了持股数量不变。

北上资金净买入规模暂居第三位的是昔日“医药一姐”葛兰的重仓股迈瑞医疗。截至今年三季度末,葛兰的代表作中欧医疗健康持有迈瑞医疗1349.25万股,相较今年二季度末略有减少约24.77万股。但在中欧医疗健康中,迈瑞医疗的权重由第四名上升至第三名。不仅如此,在葛兰目前在管的5只产品中,中欧医疗创新同样重仓持有迈瑞医疗。

对此,葛兰在基金三季报中表示,创新是医药行业成长的最为重要的驱动力,市场的短期波动难以避免,但创新药、创新器械未来空间依然巨大,中长期投资机会确定。

同样重仓迈瑞医疗的还有管理景顺长城新兴成长的刘彦春,并且其在今年三季度期间保持持股不动。他表示,“我们会继续陪伴那些可以为股东持续创造价值的企业共同成长。”显然,迈瑞医疗就是刘彦春心目中可以持续创造价值的公司。

此外,北上资金净买入规模居前的还有“股王”贵州茅台,而其背后的大佬更多。

截至今年三季度末,持有贵州茅台的基金公司家数高达142家,涉及基金产品2064只,相比今年二季度末有所增加。这之中既有昔日“公募一哥”张坤、“公募常青树”朱少醒等,也有私募“顶流”林园、但斌等。尤其是林园,其曾公开表示持有贵州茅台2%的股份,按照最新的前十大流通股股东排序来看,林园或为茅台的第5大流通股股东。

但斌虽然近期经历了多起风波,并且其旗下公司担任投顾的两只产品清仓了多只白酒股,但仍大手笔持有茅台。从这方面看,但斌很可能也仍在重仓持有茅台。值得一提的是,11月28日晚间,贵州茅台在推出了回报股东特别分红方案公告(每股派发现金红利21.91元)以及控股股东增持计划(增持金额不低于15.47亿元,不高于30.94亿元)之后,但斌微博转发了多篇相关文章并进行评论。

(文中提及个股仅为举例分析,不做买卖推荐。)

还没有评论,来说两句吧...