炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:聪明投资者

拉了一个简单,有意思的数据。

就是想看看有哪些,长期和最近三年跑下来业绩还不错,投资始终穿着“泳裤”的基金经理。不管市场喧嚣也好、低迷也好,对泡沫总会持有距离,坚持不去“买贵”。

巴菲特说“只有当潮水退去,才知道谁在裸泳。”

去年以来退潮的市场,正好是一个很好的观察点。在2020年底和2021年1初,不管是主动还是被动抱团的基金经理,过去近两年业绩回撤超过50%的比比皆是。

用了三个定量指标来做初筛。

一是任职时间满三年;二是长期业绩和最近三年业绩优异(今年以来少亏甚至赚钱);三是重仓持股的市盈率和市净率,即PE和PB一直都不高(2020年底组合PE为20多倍,甚至更低)。

此外,再挨个而比对下持仓情况,进行逐一分析。

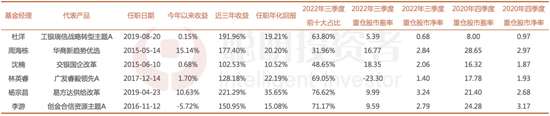

筛选下来会发现,浪潮退去时还穿着“泳裤”的基金经理,除了大家熟知的丘栋荣和姜诚(两位今年以来都有绝对收益),还有以下几位:

必须得说,其中不乏周期背景出身的基金经理,在“不买贵”且业绩不错这件事上,比较自带基因。

一起来看详细看看这些基金经理的持股特点。

杜洋是聪投“追踪中生代”系列的重点观察对象,在9月我们也深入分析过他(插入链接)。

而此次杜洋在“不买贵”的角度筛选下,尤其突出,不管是PE还是PB,都保持了极低的水平。

目前在管的基金风格差异较大,有重仓持有银行、地产、建筑等传统行业的,有主攻电子和生物医疗的,也有在金融、消费等行业均衡分布。

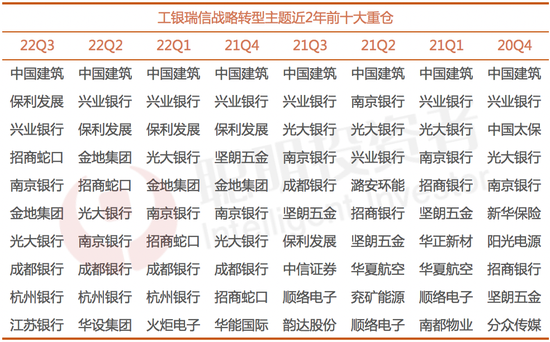

此次我们主要看聚焦银行、地产、建筑等传统行业的工银瑞信战略转型主题。

该基金成立于2015年初,即使经历了2015年、2018年以及今年这几次大熊市,不管短期还是长期业绩都依旧可圈可点。

据Wind数据显示,截至2022年11月25日,该产品任职总回报达291.40%,年化回报为19.21%,在同类基金中排名第一。

从2019年至今收益,每年分别为54.05%、107.00%、27.46%、0.15%。状态都不错。

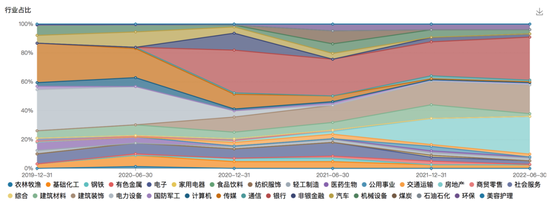

纵观近几年的行业分布,一直是比较均衡的,但不同阶段会有行业的轮动。

比较明显是2020年下半年。

2020年三季度的前十大重仓为阳光电源、林洋能源、坚朗五金、青松股份、慈文传媒、火炬电子、分众传媒、泰和新材、金山办公和晶澳科技。

杜洋在当年四季度开始减持电力设备和传媒,同时大手笔加仓银行和建筑。

在2020年底,整个组合的PE不到8倍,PB不到1倍。

另外,从去年下半年开始,杜洋又加大了对地产行业的配置比例。

从最新行业分布看,银行、建筑、地产这三个行业均保持在一个稳定且占比相对较高的状态。

从2020年四季度至今,战略转型前十大重仓股的平均PE一直在10倍以下,换手率维持在2-3倍左右。

具体到持仓,从目前看中国建筑是杜洋最爱的建筑装饰类个股,这也是中泰资管姜诚的“爱股”。

最新的前十大中有6只银行股,分别是兴业银行、南京银行、广大银行、成都银行、杭州银行、江苏银行,使得今年三季度成为“含银量”最高的一个季度。

其中杭州银行和江苏银行两家城商行是今年首次上榜前十大,兴业银行和南京银行重仓次数均已超过10次。

地产股中,保利发展是在去年三季度(首次重仓是在2015年三季度)进入前十大,招商蛇口和金地集团是在去年四季度首次进入前十大。

2020年下半年一直是核心资产的主场,估值泡沫普遍偏高,通过后视镜看杜洋当时四季度的果断换仓,可以判断杜洋对市场的敏感度以及对风险的把控度都是非常之高的。

华商周海栋:周期成长两手抓,七年长业绩在同类基金中排名第一,去年以来资源股顺周期股占比明显增加

周海栋在2010年加入华商基金,任研究员、投资助理,2014年正式开始担任基金经理,经历过15年、18年和今年的三次市场“洗礼”。

在做投资之前,周海栋还在上海慧旭药物研究所、上海拓引数码技术有限公司以及中金工作过,实业经历较为丰富。

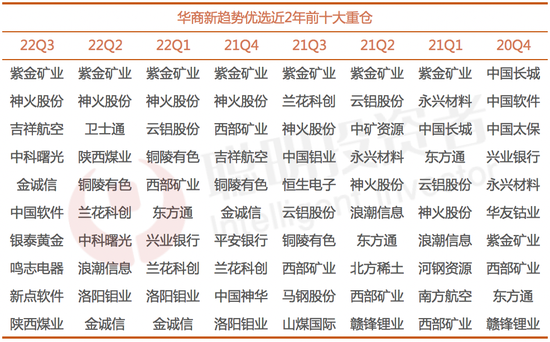

目前,周海栋在管6只产品,最新管理规模为141.30亿,代表作是2015年5月成立的华商新趋势优选,任职年化回报为20.20%。

细看周海栋的投资,既能看到周期的身影,也能嗅到一些成长的味道。

行业研究范围除了覆盖上游的化工、有色、煤炭等,周期特征明显的交通运输、农林牧渔等,还有具备成长特征的医药、电子、计算机等。

值得一提的是,2019年中之前,周海栋还配置了非常高的医药行业,包括生物医药、化学制剂、医药流通。

2019年后,医药持仓大幅下降,近几个季度更是没怎么配置过,虽然没有赶上2020年的行情,但也逃过了之后这波大的回调。

2019-2020年周海栋配置了较多的科技龙头、国产化创新、新基建概念股;2020年底大幅加仓有色金属;2021年以来,前期配置较高的计算机占比大幅降低,资源股、顺周期个股显著增加,所以今年以来的业绩(15.14%)遥遥领先。

从之前的医药生物、电子一把切换到有色金属、煤炭上来,可以看出周海栋的调仓还是比较果断的,拉长期限看,计算机和交通运输这两个行业是他会长期持有的。

还是以华商新趋势优选为例看其具体持仓,重仓股集中度不算高,基本维持在30%-40%这样一个水平,换手率在1-4倍左右。

这只产品是周海栋旗下三季度调仓幅度比较大的一只,三季度新进了5只重仓股,分别是吉祥航空、中国软件、银泰黄金、鸣志电器、新点软件,分属于航空机场、计算机软件、贵金属和电力设备行业。

兰花科创、浪潮信息、洛阳钼业、卫士通、铜陵有色则退出前十大,调仓方向主要是从计算机硬件到计算机软件,从工业金属到贵金属,同时减仓了煤炭。

从周海栋新进的个股中,我们可以看到他几乎不怎么抱团,对于看好的公司,即使没有人买,自己也敢于重仓买入。

从2019年下半年开始,新趋势优选的机构持有比例突然加大,从几乎没有到年底的32.70%,近两年又上升稳定在40%-60%左右水平,机构投资者占比的大幅增长也反映了市场对周海栋的认可。

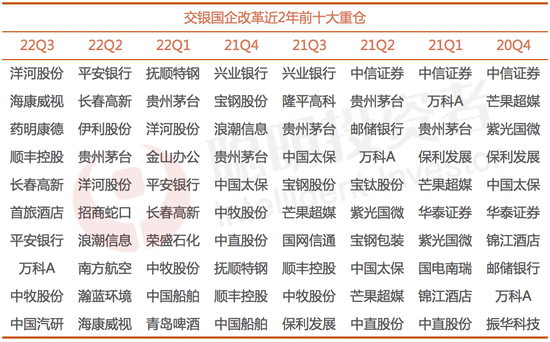

交银沈楠:宏观策略出身,组合不追求“锐利度”,顺丰控股连续9个季度为第一大重仓股

复旦毕业的沈楠2009年在长江证券担任高级分析师,2011年加入交银施罗德,曾任行业分析师、基金经理助理。

2015年5月交银主题优选新增沈楠为基金经理,与李永兴共同管理该基金,同年6月,李永兴退出,沈楠开始独自担纲。

可以说沈楠也是一位以2015年牛市顶点为起点的基金经理。

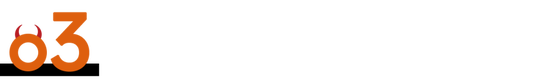

沈楠目前管理3只产品,管理时间较久的为交银主题优选和交银国企改革,2只产品的业绩都还不错,但阶段表现不同。

从七年长期业绩看,交银主题优选明显表现更优,从三年短期业绩看,因为投资主题有所限制,所以交银国企改革的业绩更好。

但也正是由于有主题限制,交银国企改革的大盘价值风格更纯正更明显一些,且由于基金规模不大,所以整体换手比较高。

在国企改革中,芒果超美、保利发展、中信证券、南方航空、中直股份是重仓次数比较多的个股;在主题优选中,顺丰控股连续9个季度为其第一大重仓,所以可以看出沈楠选股基本不抱团,是有自己的把握和考量的。

沈楠是宏观策略出身,所以投资中会重视自上而下的宏观策略配置,同时也会自下而上地进行行业和公司基本面研究。

每个季度持有的行业数量在25个左右,前十大集中度会保持在50%以下,用他自己的话说就是,“我管理的组合尽量承担比较低的风险,不追求锐利度,行业和个股会比较分散。”

在行业选择上,沈楠每年配置较高的行业均会有所不同,比如2019年计算机、国防军工、食品饮料、非银金融占较多,2020年重点配置了电子、有色金属,从2019四季度到2020三季度,房地产行业的暴露增加也比较明显,2021年则是基础化工和交通运输行业的占比较大。

今年二季度,我们又从主题优选的前十大中看到,沈楠新进了4只医药股,分别为恒瑞医药、药明康德(维权)、长春高新以及迈瑞医药,涵盖创新药、CXO、疫苗、医疗器械领域,大概率是在左侧逆势布局。

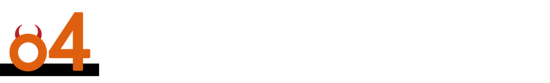

广发林英睿:“低估值不抱团”选手代表,银行与航空霸榜前十大,重仓股平均市净率一直处于极低位置

林英睿大家都比较熟悉了,聪投也不止一次分析过。

10多年前以云南省高考状元的身份进入北京大学就读;2011年走出校门后,先后在瑞银证券、中欧基金担任研究员,对于汽车、家电、机械、煤炭、零售等多个行业均有研究。

2015年5月底“股灾”前夕,熊市前夕林英睿正式开始了基金经理的生涯,与交银沈楠也正好是同一时期。

目前林英睿在管7只基金,管理规模近200亿,代表作为广发多策略和广发睿毅领先。

据Wind数据显示,截至2022年11月25日,林英睿在广发睿毅领先的任职年化回报为22.19%,2019-2022年的年度收益分别为42.11%、62.76%、23.12%以及1.70%,超额收益明显。

银行和航空是林英睿偏爱的两个行业,前十大中能看到多家城商行和头部航空公司,偶尔出现一些别的行业,比如消费(王府井)、传媒(华策影视)、地产(中交地产)、有色(贵研铂业)等,但选择的公司都有一个共同的特点,就是估值较低。

在林英睿的职业生涯中,他把风险管理演绎得淋漓尽致,他给自己定义为“绝对收益型选手”,十分注重风控。

易方达杨宗昌、创金合信李游:投资自带“泳裤”,一位开始破圈尝试,一位持仓更加集中

杨宗昌和李游,是两位“自带泳裤”属性的投资经理,专攻领域自带低估值特质,不追逐热门赛道,更重要的是长期业绩都特别优异,值得关注。

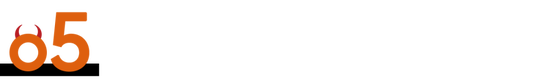

杨宗昌,化学博士,2014年5月加入易方达,目前杨宗昌在管3只基金,管理规模达157.35亿。

在做了近5年的化工研究员后,杨宗昌于2019年4月接手易方达供给改革,在他接手时,这只基金还是一只迷你基金,规模只有0.5亿,现在规模刚好100亿,可以说短短三年时间,杨宗昌就已经获得了市场的强烈认可。

据Wind数据显示,截至2022年11月25日,杨宗昌任期内回报达199.49%,年化回报35.65%,2020年收益为82.34%,2021年收益为40.87%,2022年收益为9.38%,业绩非常漂亮。

从接手以来到去年二季度,重仓行业基本都集中在基础化工和石化行业上,但从去年四季度开始,杨宗昌开始减仓化工,加仓汽车、有色和钢铁,今年又增加了煤炭和汽车零部件板块的配置。

可以说近一年,杨宗昌在不断破圈尝试,突破化工行业,向煤炭、汽车等行业扩展,从结果来看,杨宗昌的新尝试还是比较成功的,至于未来怎样,还需要我们持续跟踪和观察。

创金合信的头号基金经理——李游,目前在管6只基金,管理总规模为94.78亿。

周期行业研究出身的他,投资方向自然而然落到了上游资源行业和中游制造业上。

李游2007年就进入资本市场,从业经历非常丰富,在期货、券商都干过,2014年加入创金合信,2016年底正式开始自己的基金经理生涯。

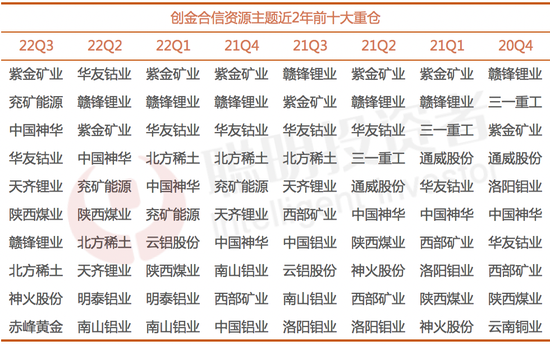

创金合信资源主题是其管理的第一只基金,在2018年至2021年,李游也买过电力设备、基础化工和机械设备等等,但目前来看,这只基金基本就集中在有色金属和煤炭上,行业集中度高于同类,换手率偏低。

选股上,李游主要是从产业趋势和竞争格局出发,自上而下精选优质赛道;同时通过深度研究竞争优势、成长空间,结合估值判断,注重安全边际,自下而上选择成长性较强的龙头个股。

关于丘栋荣、姜诚,可看这两篇文章:

丘栋荣:目前性价比高的公司比比皆是,当市场“不可能三角”机会出现时,我们要珍惜并全力以赴……

当市场的情绪在起来,是时候把这篇姜诚跟机构投资人的对话给大家看……

还没有评论,来说两句吧...