炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:梧桐树下V

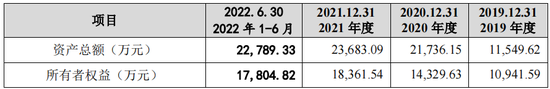

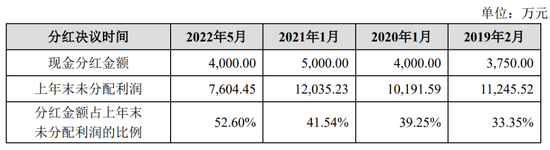

近期,辽宁航安型芯科技股份有限公司(“航安型芯”)更新反馈意见回复。根据回复,航安型芯连续4年大额分红,合计分红1.675亿。分红后,实控人分红款去向详细披露引起市场关注,该等支出包括:

1、60万元用于春节期间压岁钱等、160万孝敬双方父母,80万孝敬其他亲属长辈;

2、1500万用于转账配偶、支持儿子在校期间投资餐饮和在校期间生活费;

3、1061万用于信用卡还款(主要为个人大额消费珠宝、服饰、车)等。

航安型芯主营业务为熔模铸造用陶瓷型芯及铝硅质陶瓷坩埚的研发、生产及销售。据披露,程涛直接持有航安型芯67.87%股权,且担任航安型芯董事长、总经理,系航安型芯控股股东、实际控制人。

公司2020年和2021年归属于公司普通股股东的净利润(以扣除非经常性损益前后的孰低者计算)分别为5,843.64万元和8,363.96万元,根据《深圳证券交易所创业板股票上市规则》第2.1.2条,公司选择的具体上市标准为“(一)最近两年净利润均为正,且累计净利润不低于人民币5,000万元”。

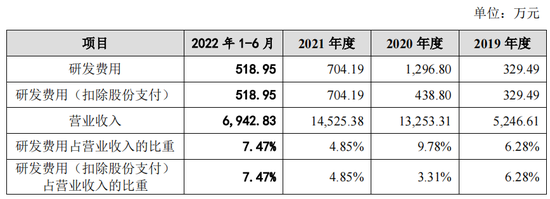

一、4年累计分红1.675亿,研发费用却不足1000万

申请文件显示,报告期内,发行人现金分红分别为3,750.00万元、4,000.00万元、5,000.00万元和4,000.00万元,连续4年大额分红。

与高额现金分红相对应的是,公司2021年度研发费用却不足1000万,不及当年现金分红的1/6。

值得注意的是,公司于2020年度一次性计提股份支付费用1,544.40万元,其中686.40万元计入管理费用,858.00万元计入研发费用。报告期内,公司研发费用构成情况如下:

二、实控人分红款去向被详细披露,大量分红用于个人消费

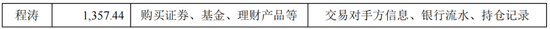

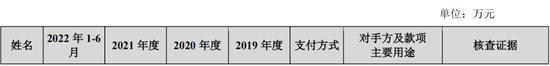

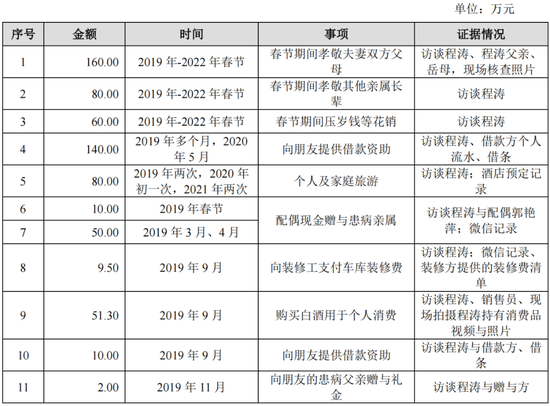

据披露,1、2022年7月1日至2022年9月30日,程涛分红款去向及用途情况如下:

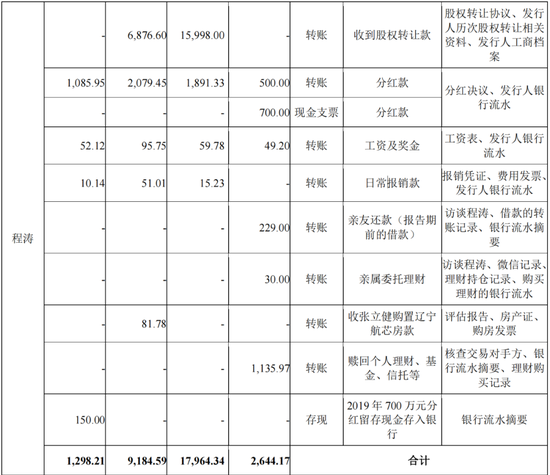

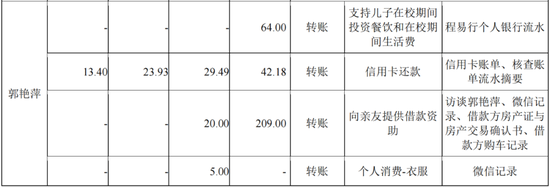

2、截至2022年9月30日,担任董事、监事及高级管理人员的股东分红款去向及用途情况如下:

3、报告期内,程涛、郭艳萍、程易行3人银行账户共计30个,其中大额资金流入(单笔5万元,个人理财为年度净额,不重复计算)的具体情况如下:

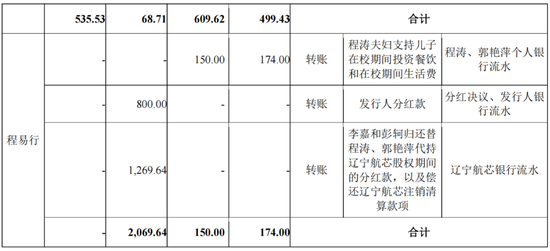

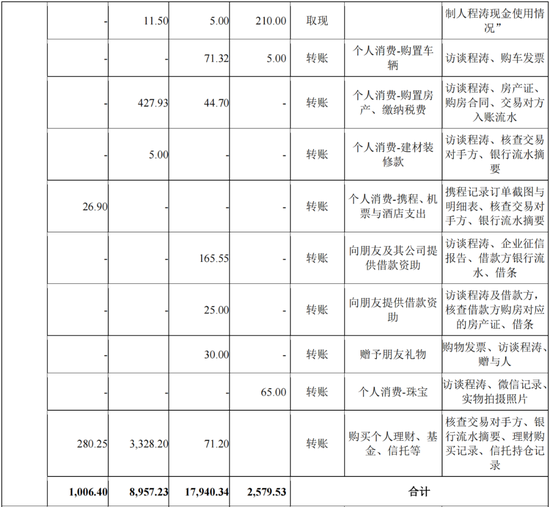

4、报告期内,程涛、郭艳萍、程易行大额取现、大额付款(单笔5万元,个人理财为年度净额,不重复计算)的具体情况如下:

5、程涛在2019年度、2020年度、2021年度和2022年1-6月分别累计取现215.00万元、5.00万元、11.50万元和10.00万元,并于2019年取得现金分红700.00万元,全部现金去向的具体情况如下:

三、对第一大客户销售占比达90%,且最近一期毛利率高达84.25%

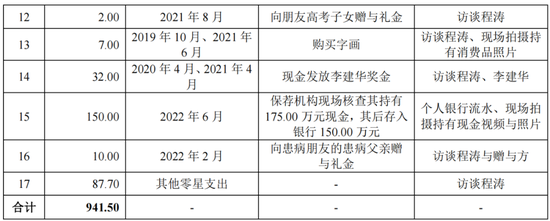

报告期各期,发行人第一大客户均为中国航发集团下属企业或单位,来自于该集团客户的销售收入分别占同期发行人营业收入的90.85%、92.59%、92.43%和85.06%。前五大客户情况如下:

同行业上市公司向第一大军工客户的销售收入占同期各公司有关业务板块营业收入的比例如下表所示:

涡轮叶片铸造企业内部历史上为满足自身生产需要,设立了陶瓷型芯生产线,但随着中国航发集团“小核心、大协作”的方针的贯彻实施,各铸造企业不再扩张陶瓷型芯生产线规模,陶瓷型芯品种较少,产能不足以满足自身需要,具体如下:

A1此前设有陶瓷型芯研发生产部门,因陶瓷型芯并非其主业,报告期前该部门已停止运作。历史上为给涡轮叶片生产配套,A2母公司及A3设立了陶瓷型芯生产部门,但由于陶瓷型芯并非主营产品,以及外部供应单位具备一定的研发和生产能力,现 A2母公司、A3陶瓷型芯仅保有较小产能。即第一大客户内部设有陶瓷型芯生产线。

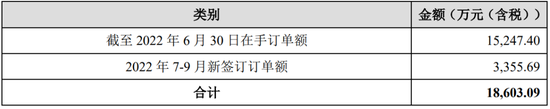

发行人截至2022年6月30日的在手订单情况和2022年7-9月新签订订单情况如下:

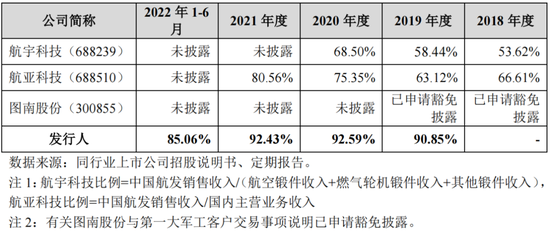

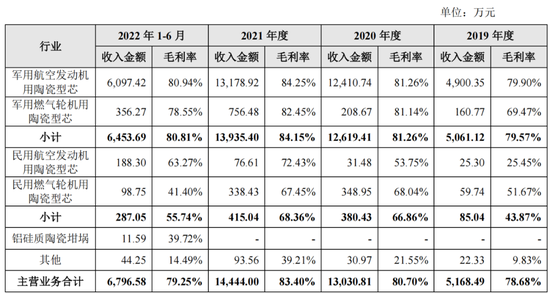

发行人毛利率水平较高,其中,军用航空发动机用陶瓷型芯最近一期毛利率高达84.25%。根据招股说明书,发行人主要产品毛利率高于同行业上市公司的主要原因是与同行业上市公司的产品显著不同。

报告期内,发行人主营业务毛利率情况如下:

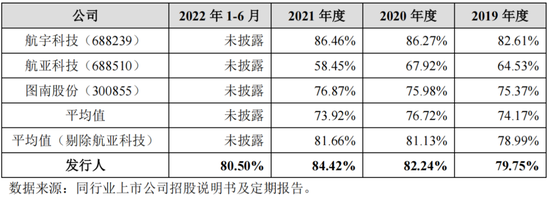

剔除营业成本中直接材料影响,仅考虑营业成本中直接人工及制造费用,报告期内,发行人与同行业上市公司的主营业务毛利率水平及变动对比如下:

四、连续2任财务总监辞职或离职

孙颖离任原因为发行人筹划在A股上市事宜,孙颖认为自己无足够精力从事拟上市企业财务负责人工作,因此于2020年11月辞任财务负责人,并继续在发行人处从事财务工作至今。

潘杰原为发行人客户A1职工,2019年1月前任A1财务处处长,2019年1月退居二线并转任经理部高级业务经理,2020年5月退休。潘杰退休后,鉴于其具备财务专业能力和管理经验,为强化财务管理,发行人于2020年11月聘请潘杰担任财务总监。发行人认为,潘杰不属于A1领导人员,且已于2019年退居二线,2020年5月退休,聘任潘杰担任财务总监符合《国有企业领导人员廉洁从业若干规定》《关于进一步规范党政领导干部在企业兼职(任职)问题的意见》等相关法律法规的要求。

此后,保荐机构及发行人律师请潘杰原任职单位A1就潘杰在发行人处任职事项进行确认,A1未能出具证明进行确认。为避免对发行人上市产生影响,谨慎起见,潘杰经与发行人协商决定辞去财务总监职务。潘杰离职后未再从事其他工作。

五、存在关联方代付费用、实际控制人代垫员工薪酬、关联方资金拆借等财务不规范行为

据披露,(1)报告期内,发行人向其员工张全河控制的企业采购浇口杯,但未在招股说明书中比照关联交易进行披露。

(2)报告期内,存在关联方代付费用、实际控制人代垫员工薪酬、关联方资金拆借等财务不规范行为。其中,2020年及2021年,实际控制人程涛向公司董事、副总经理李建华分别支付2019年度及2020年度奖金16.00万元、16.00万元。

请发行人:

(1)说明代垫薪酬过程中是否履行代扣代缴员工个人所得税义务;发行人与关联方之间存在资金拆借的原因及必要性,相关不规范情形的整改情况;除上述情形外,报告期内发行人是否存在其他个人账户收付款、第三方回款、资金拆借情形,是否存在转贷、代收代付等其他财务内控不规范的情形;是否已经建立针对性的财务内控措施,财务内控是否能够持续符合规范性要求,是否能够合理保证公司运行效率、合法合规和财务报告的可靠性,并进行风险提示。

(2)说明未将发行人与其员工张全河控制企业的交易作为关联交易披露是否合法合规,交易是公允。

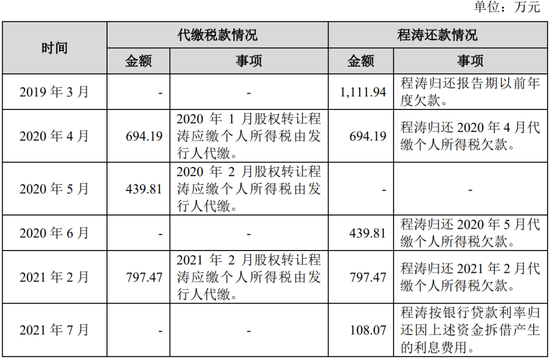

1、报告期内,发行人代程涛缴纳股权转让个税款产生新的资金拆借情形。相关资金拆借、程涛归还相关欠款及利息的具体情况如下:

2、报告期内,发行人存在第三方回款情形,具体情况如下:公司客户A6、A5和A11于报告期内注销,其后续业务由中国航发集团下属其他企业A3、A2、A7承接,A6、A5和A11注销后未结算的发行人货款分别由其对应的业务承接方A3、A2和A7支付。发行人上述第三方回款发生的原因为客户内部业务主体变更所致,非发行人主观原因。

3、张全河为发行人普通员工,未在发行人处担任董事、监事、高级管理人员,未持有发行人股份,亦不属于发行人其他核心人员;由于新航元、新顺航提供的浇口杯相比发行人其他浇口杯供应商具有合格率高、产品质量稳定等优势,能够更好满足发行人客户的质量要求,因此发行人向新航元、新顺航采购浇口杯用于向下游客户销售,具有商业合理性,如本题“交易是否公允”部分所述,发行人与张全河控制企业之间的交易定价公允,不存在利益倾斜的情形,不构成实质关联关系。因此张全河及其控制企业不属于《公司法》《企业会计准则第36号—关联方披露》《深圳证券交易所创业板股票上市规则》认定的关联方范围,发行人与张全河控制的企业之间的交易不属于关联交易。

六、其他问题

1、发行人销售费用较少,且展会费自2020年后未再发生,发行人将物流运输费用计入销售费用。

报告期内,发行人销售费用中运输费分别为22.63万元、1.56万元、2.01万元和0.92万元,其中2019年度主要为销售产品的物流运输费,2020年度、2021年度和2022年1-6月主要为物流快递费等日常零星运输费用,金额较小。

发行人向客户销售产品负有运输义务,且运输活动发生在产品控制权转移给客户之前。发行人自2020年1月1日起执行新收入准则,根据新收入准则的相关规定,发行人在产品控制权转移给客户之前的运输活动,系发行人为履行合同所发生的必要活动,不构成单项履约义务。2020年度、2021年度和2022年1-6月,发行人按照新收入准则的相关规定将产品控制权转移给客户之前的运输费用归集为合同履约成本并最终转入营业成本,将与运输发行人销售产品以外的,如资料快递费等费用计入“销售费用-物流运输费用”核算。2019年度,发行人尚未执行新收入准则,发行人将发生的相关销售产品运输费用按原准则相关规定计入“销售费用-物流运输费用”核算。

2、申请文件显示,发行人存货由原材料、在产品、库存商品和发出商品构成,其中发出商品为主要存货,最近一期占全部存货的比例约为60.32%,发出商品主要为期末已发出未满足收入确认条件的商品;同时,发行人在产品占比较高,最近一期占存货比例约为17.83%,发行人称占比较高的原因系报告期内客户需求量不断增加,公司需要根据下游客户的订货周期情况提前安排备货。

3、申请文件显示,发行人固定资产中机器设备的占比较高,最近一期机器设备的金额约为2,132万元,占全部固定资产比例约为50%,发行人机器设备主要为成型机和高温烧结炉,招股说明书未充分分析发行人机器设备投入与生产经营规模的匹配性。

还没有评论,来说两句吧...