美联储将于北京时间本周四早上3点公布其11月议息政策会议纪要。会议纪要将公布在高通胀背景下利率峰值相关信号。

11月FOMC会议结束时,美联储主席鲍威尔告诉记者,未来利率变化可能将高于之前9月份会议做出的季度预期。

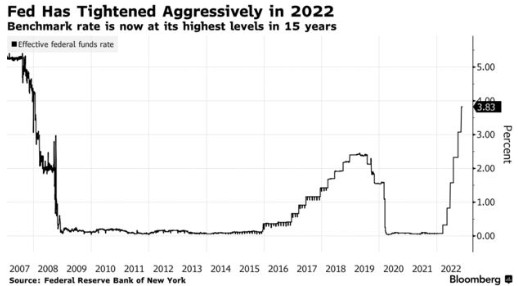

在11月议息会议上,FOMC票委一致决定将基准利率上调至3.75%-4%,为2008年以来的最高水平。随后,鲍威尔在新闻发布会表示:“自上次会议以来公布的一系列新数据表明,终端利率水平将高于此前的预期。”

从鲍威尔在此前新闻发布会的发言来看,向市场传递出的信号明显偏鹰,整体传递了加息终点更高、持续更久、未来或讨论退坡的三重信息。

而FOMC票委如何看待近期通胀数据与该国利率变化最终目标之间的关系对市场投资者来说至关重要。该委员会的官员们将在当地时间12月13日至14日的会议上更新对此的预测。

(美联储近期公布的货币利率变化调整)

III Capital Management首席经济学家卡里姆巴斯塔表示:“我十分好奇将会有多少支持者将在11月FOMC会议中对加息高于9月份预期表示支持。”

巴斯塔认为会议纪要中将围绕加息产生统一意见。但正如鲍威尔在会后所言,FOMC管委将不会一致同意未来利率变化需要高于9月的预期。”

另外,有经济学家指出,“自今年年初以来,FOMC管委在制定货币政策方面非常团结。11月会议纪要可能会显示政策制定者的共识,即美联储需要放缓加息,但在终点问题上的共识可能有限。”

政策方面,美联储今年采取了积极的货币紧缩政策,其中包括在过去四次政策会议中每次加息75%(为通常规模的三倍)。

而鲍威尔在11月FOMC会议后表示,美联储或将在12月放缓加息幅度。

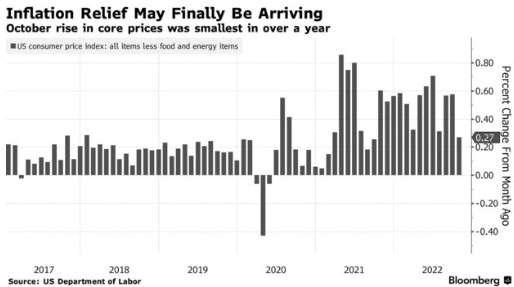

(美国通胀数据近月来出现下降趋势)

而美联储官员究竟何时会对通胀的进展感到足够满意,从而完全停止加息,对该国金融市场和经济来说更为重要。

美国劳工部11月CPI数据表明,该国通胀压力下降可能已开始下降。但由于通胀最新数据向好可能不足以抵消近期该国的市场劳动力空缺上升所带来的新问题,引发了鲍威尔关于美联储仍会加息的言论。

巴克莱银行首席经济学家马克·詹诺尼(Marc Giannoni)表示,“劳动力市场的持续走强是美联储考虑的另一个因素,可能成为其上调未来利率水平预期的原因。

詹诺尼指出,11月FOMC会议前发布的美国月度职位空缺数据表明该国劳动力需求正在下降,而会议后发布的数据表明市场劳动力空缺数再次上升。

(美国近期月度职位空缺数据再度反升)

詹诺尼说,“到目前为止,我们已经看到相当强劲的市场劳动力需求数值变化,表明美国劳动力市场仍有很强的内驱力。”

根据期货合约市场价格,市场现预期美联储将在12月会议上选择加息50个基点,将基准利率目标区间提高至4.25%至4.5%,2023的利率将达到5%左右的峰值.相比之下,美联储此前于9月份预期的利率峰值为4.5%至4.75%。

克利夫兰联储主席洛雷塔·梅斯特和旧金山联储主席玛丽·戴利表示了对加息预期的支持。

梅斯特表示,“我认为市场利率预期并没有真正偏离,对美联储了解恢复物价稳定需要多高的利率来说,5%的利率峰值水平是一个很好的起点。”

还没有评论,来说两句吧...