中金 | 大类资产:联储激进加息,如何配置资产?

中金策略

美联储激进加息之后,衰退交易或再成主线,看好债券与黄金表现

美联储会议加息75bp,紧缩幅度超预期,加大衰退风险

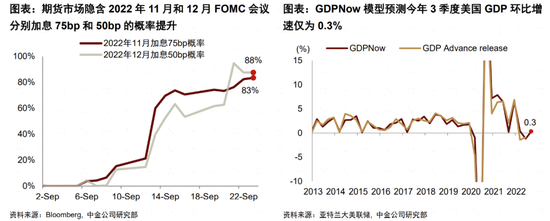

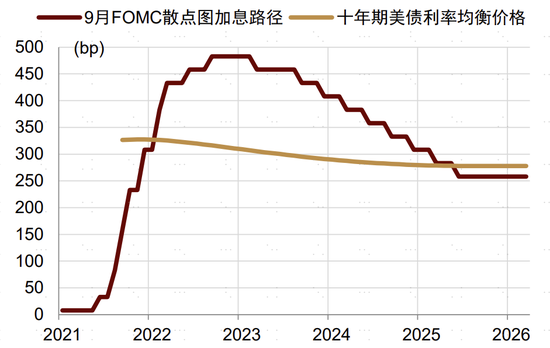

美联储加息75bp,与会前市场预期一致。散点图中位数显示2022年底与2023年底政策利率目标分别为4.4%与4.6%,预示本轮加息终点可能超过4.6%,高于会前市场预期4.5%。按照当前散点图指引,今年11月与12月加息幅度可能分别为75bp与50bp,也高于会前期货市场定价。在《周期逆行后的风险与机会》中,我们提示8月CPI可能偏高,通胀粘性可能使本次会议易紧难松,但散点图路径的上调幅度确实超出我们预期。我们认为美联储政策“过度紧缩”的风险正在上升,可能导致美国经济更快陷入更深的衰退。今年上半年,美国GDP连续2个季度为负,已经陷入“技术性衰退”。目前亚特兰大美联储的GDPNow模型预测3季度GDP环比增速仅为0.3%,经济持续负增长的风险上升。

本次议息会议已经将2022全年美国GDP增速由1.7%大幅下调至0.2%,美联储主席Powell也明确提到控制通胀可能导致经济较长时间在长期趋势以下运行,并且伴随痛苦[1]。激进紧缩背景下,我们认为未来6个月美国增长压力可能明显加大,同时通胀压力开始缓解,联储未必能够实现本次散点图显示的加息终点。我们预期政策利率可能在2023H1触及高点,随后进入降息周期。在2024与2025年,散点图显示政策利率目标分别为3.9%与2.9%,说明联储预计降息周期将会持续数年。经过本轮加息周期与降息周期后,美联储长期政策利率目标维持在2.5%左右。

图表:美联储散点图加息路径大幅上调,我们预期政策利率可能在2023H1触及高点,然后进入降息周期

资料来源:Bloomberg,中金公司研究部

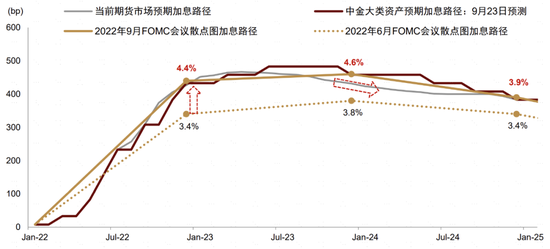

图表:市场预期未来1年美国通胀可能加速回落

资料来源:Bloomberg,中金公司研究部

美债和黄金易涨难跌,美股和商品保持谨慎

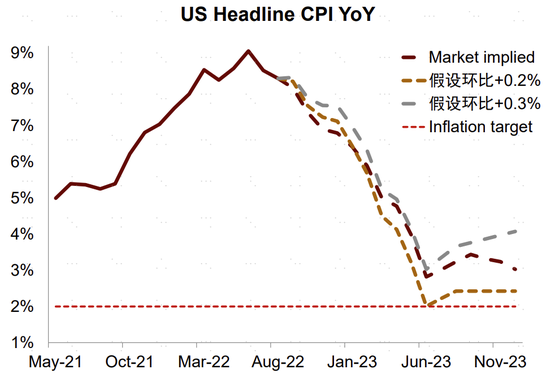

十年期美债利率不仅对当前的加息周期定价,还要对2023-2025年的降息周期定价。使用本次会议散点图,对未来10年的政策利率路径求平均,然后与期限溢价加总,可以得出十年期美债利率2022年底的均衡价格在3.2%左右(“利率预期+期限溢价”模型,详见(《缩表加速,美债利率会破3吗?》)。如果假设联储加息终点在4%,十年期美债利率均衡价格则在3%左右。目前十年期美债利率在3.7%,估值远远高于均衡价格,可能易降难升。

图表:假设联储加息终点在4.8%,十年期美债利率2022年底的均衡价格在3.2%左右

资料来源:Bloomberg,中金公司研究部

美联储会议后美债利率继续上升,受到2个情绪与交易因素影响:日本央行声称进行外汇干预[2],投资者担心日本央行卖出美债。美国利率衍生品市场(Gamma与凸性交易)触及平仓点,交易账户追涨杀跌扩大波动。我们认为这些因素造成的利率变化缺乏基本面支持,可能影响难以持久。日元贬值压力很大程度上来自于美债利率上升,如果央行干预导致美债利率进一步上行,违背汇市干预初衷。目前美债市场波动率偏高,资产价格超调屡见不鲜。如果利率开始掉头下行,也完全有可能低于均衡水平,重回3%以下。

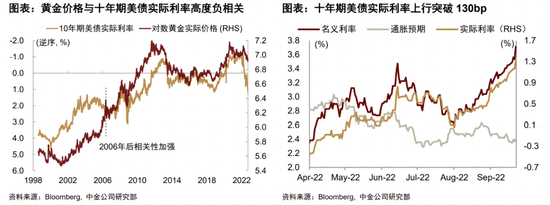

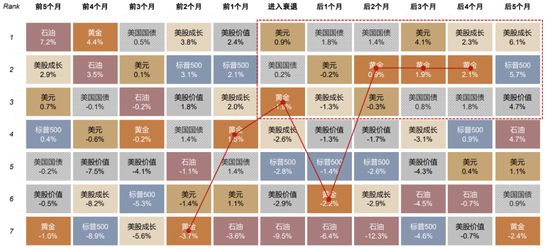

黄金受实际利率和美元走强压制,价格已经低于1700美元/盎司。黄金价格与美债十年期实际利率水平高度负相关。现在十年期美债实际利率上行突破130bp, 可能无法在衰退背景下长期维持在此水平,或为黄金表现提供支撑。根据历史上资产轮动的规律,衰退阶段的占优资产首先会由现金向债券与黄金切换,再向成长股切换。目前我们已经看到强势美元,预示黄金和债券等避险资产可能在未来占优。针对风险资产,股票反弹的时点一般滞后于黄金债券等避险资产,我们保持谨慎建议低配。如果美债利率确定筑顶回落,可以关注此后成长风格的配置机会。对于商品,回顾历史上增长放缓与金融条件收紧的阶段,往往表现不佳,建议维持低配。

图表:历史上大类资产衰退前后月内收益排序(中位数)

资料来源:Bloomberg,中金公司研究部 *所选衰退期分别为1981年10月、1990年10月、2001年4月和2008年8月

中国市场可能较平淡,适度加配避险资产

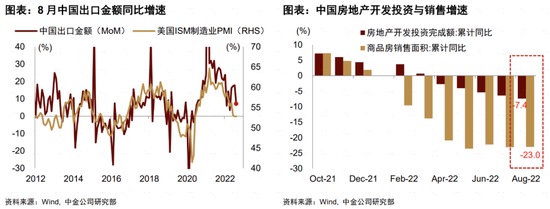

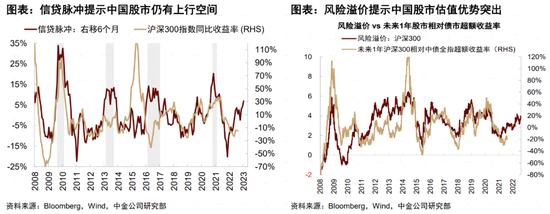

美联储激进加息,海外衰退风险加大,可以通过实体渠道、资金渠道和情绪渠道三条途径影响国内经济与资产价格(《海外衰退如何影响中国市场》)。1)实体渠道:海外流动性加速收紧,可能使美欧增长周期加速由滞胀向衰退切换。海外经济下滑可能降低对我国产品需求,高基数背景下保持出口增速面临更多挑战,8月中国出口出现放缓迹象。2)资金渠道:美联储激进加息抬高资金成本,跨境资金流动或造成市场扰动(《美债利率如何影响中国市场?》);3)情绪渠道:海外经济衰退概率上升,风险偏好回落,利好避险资产,利空风险资产。总结上述三种机制,美联储激进加息与海外衰退风险可能导致流动性淤积持续,市场情绪比较平淡(《周期逆行后的风险与机会》)。我们建议资产配置短期注重平衡稳健,超配国内债券等受益于流动性的避险资产。国内股票虽然面临内外挑战,但在流动性和估值层面仍有支撑,建议维持标配。

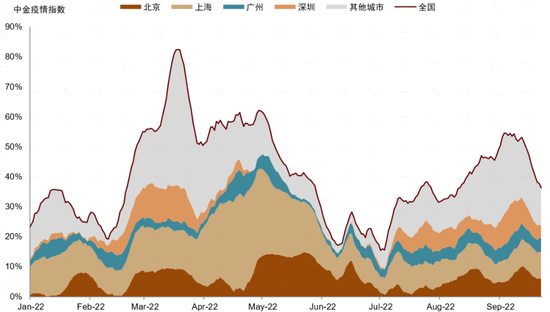

图表:近日疫情指数边际好转,但仍处于相对高位

资料来源:Wind,中金公司研究部 *注“数据截至2022年9月22日

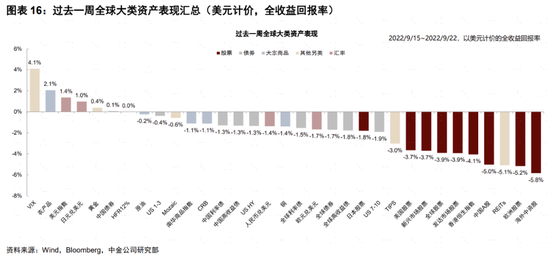

过去一周全球大类资产表现(2022/9/15-2022/9/22)

过去一周,全球大类资产表现相对排序为美元>黄金>中国债券>大宗商品>全球债券>美股>港股>A股。海外方面,上周初美国公布的8月通胀数据大超预期,美联储加息预期迅速升温,导致市场剧烈调整,标普500指数在通胀数据公布当日跌幅4.3%。本周美联储如期加息75bp,美元指数上涨突破111关口,欧美等海外股市普跌,美债利率跳升突破3.7%,创近十年以来最高水平,原油、农产品、工业金属等大宗商品整体收跌,黄金逆势收涨0.4%。国内方面,虽然近期公布的8月经济数据整体优于市场预期,但受海外市场大幅波动影响,叠加国内疫情和地产风险,周内A股整体表现较为平淡,国债利率震荡持平;受美元走强影响,人民币汇率越过7.0整数关口。

近期风险事件:国内方面,关注8月工业企业利润数据(9月27日)和9月官方PMI数据(9月30日);海外方面,关注美国8月耐用品订单数据(9月27日)和个人收入支出数据(9月30日)。

还没有评论,来说两句吧...