炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:环球老虎财经app

从投资者的众星捧月到唯恐避之不及,茅台只用了15个交易日。而在该期间,茅台的股价也从1800元/股下探至1360元/股。跌落神坛之际,不少券商却争相为茅台卖力吆喝,其中招商证券更是喊出了最高2800元的目标价。

一股茅台已经买不起一瓶“飞天茅台”了!

10月28日,茅台股价再次下探至1360元/股。实际上,10月内,茅台在二级市场遭遇投资者用脚投票,期间股价跌幅超过27%。

“神话破灭”之际,多家券商却先后发布研报,均为买入、推荐、强烈推荐、增持等评级。其中,招商证券更是喊出了最高2800元的目标价。不过即便一种券商卖力呐喊,也没能止住茅台股价的颓势。

而茅台暴跌背后原因错杂,不过市场上有声音指出主要有两点,一点是令一众投资者噤若寒蝉的“禁酒令”传闻吓退了部分资金;另一点是消费场景的缺失导致投资者对后市悲观。

招商证券喊出最高2800元的目标价

股王茅台似有跌落神坛之意。

10月28日,贵州茅台延续了往日的颓势,盘中一度跌3%,截至今日收盘,报1360元/股。实际上,自从10月份至今,茅台股价跌幅超过27%,股价从1800元一路下探至1400元,而在27日甚至跌破1400元关口。

此前,有投资者在相关平台提出,贵州茅台业绩不错,然而股价连续大幅度下跌,是否存在重大问题或不利因素。对此,贵州茅台回应称,目前公司生产经营正常。

值得一提的是,茅台股价一路颓靡之时,不少券商却仍为其“摇旗呐喊”。

其中,招商证券尤为显眼。其在26日发布研报表示,过去一个月市场博弈情绪较为严重,但磨底期后终将回归基本面驱动,而从此前茅台披露的三季报可以看到,茅台经营实力仍然十分雄厚。

并认为茅台的下跌是因为行业相关传闻进一步发酵,叠加外资担忧不确定性出现较大回调。本周大跌后白酒板块估值已回落至5年内25%分位,茅台对应22/23年分别为30/26xPE,与19年水平相当。当前环境下建议坚守确定性龙头,首推茅台攻守兼备,重申强烈推荐。并给出了2500元至2800元的目标价。

当下,茅台的股价已跌至1360元/股,按照招商证券2800元的目标价,贵州茅台最高有106%的上涨空间。

而为茅台股价“卖力吆喝”的并不止招商证券一家。据环球老虎财经统计,仅仅10月初以来,各券商针对贵州茅台发布了53篇研报,全部为买入、推荐、强烈推荐、增持等评级。在一众券商的高喝之中,海通证券给出的1987.58元/股的目标价相比较之下是最低的。

中邮证券、海通国际、华创证券、中信证券以及广发证券等在发布的研报中,喊出的目标价在2000元之上。

资金加速“逃离”茅台

作为A股最硬的核心资产,外资、机构资金将茅台推上“股王”宝座。如今,亲手将茅台推上高位的诸多资金正在放弃其“信仰”,逐步撤离。

公开资料显示,贵州茅台是外资的第一大重仓股,持股市值高达1404亿;第二位是宁德时代,持仓市值为679亿元,不到茅台的一半。

然而,自今年6月份以来,有着主力资金就在持续卖出茅台,这种情况在10月以来尤为明显。

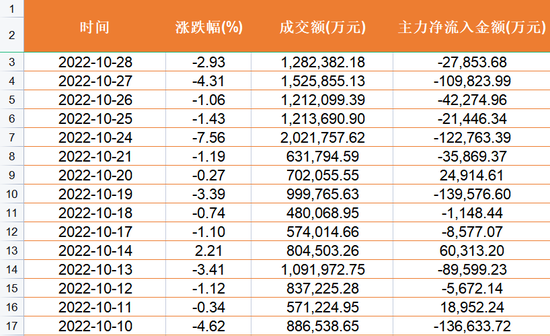

根据choice数据,从10月10日至10月28日,15个交易日中仅有三个交易日微量买入,其余时间均在减持。而且10月份茅台仅有一天是上涨的,这一天资金净买入6亿。

从资金流出数据来看,显然是不计成本的在抛售,而且一个月净流出了74亿。

值得一提的是,北上资金之外,机构资金早在3季度就开始“戒酒”。choice数据显示,截至9月30日,合计有2070只公募基金重仓持有贵州茅台,持股数量为9446.78万股,持仓市值为1768.9亿元。在一众机构中,华夏基金、易方达基金、招商基金以及景顺长城基金是茅台的坚定追随者,持仓市值在100亿元至300亿元之间。

不过,上述基金也在3季度有不同程度的减持。

其中招商基金“戒酒”明显。Choice数据显示,截至9月末,招商基金旗下有21只基金重仓茅台,持股数量合计为603万股;而在1季度之时,招商基金21只基金的持股数量为712.75万股。

景顺长城基金减持情况次于招商基金。Choice数据显示,截至9月末,有51只基金重仓持有茅台,持股数量合计为574万股;而在1季度末,该基金公司旗下50只基金合计持有636万股。

“顶流”刘彦春管理的景顺长城新兴成长混合也少量减持。choice数据显示,3季度末该基金持股数量为201.88万股,持仓市值为37.8亿元;而在1季度末,该基金的持股数量为225.34万股,持仓市值为38.7亿元。

此外,同为顶流的张坤管理的易方达蓝筹精选混合也轻微减持茅台。3季度末持有282万股;而在1季度末,该基金的持股数量315.30万股。

暴跌的背后

“香饽饽”变为“弃子”,茅台为何被冷落?

从茅台在二级市场上的表现来看,近两个月颓势极为明显。一方面是,白酒销售呈现旺季不旺趋势。据国家统计局公布的社零数据,9月烟酒类商品零售额为465亿元,同比下降了8.8%;而今年前9月,烟酒类零售总额是3688亿元。

招商证券在研报中提及,白酒板块在疫情反复影响下旺季预期落空,市场担心渠道库存提升影响开门红回款完成度。并进一步表示前期渠道调研反馈双节后飞天批价环比高点100-200元的回落引发投资者对于行业景气度的担忧。

此外,在下跌过程中,坊间传闻的禁酒令也成为下跌“加速器”。10月10日,一张不明出处的的“禁酒令”在市场中引起振动。茅台的名字赫然在列,且被列为禁酒主要目标。然而,多个酒企对此并没有否认也没有承认。其中,山西汾酒董事长袁清茂在接受记者采访时,只是简单回复,“保持战略定力,做好企业本身。”

这更引起了市场的恐慌,早在10年前,“八项规定”出台,禁酒令紧随其后。值得一提的是,就在当日白酒板块大跌4%,彼时市场短期认为禁酒令对高端白酒利空更大。

客观因素之外,茅台自身业绩低于预期被市场认为是导致股价下跌的因素之一。

10月17日,茅台抢先披露了白酒行业首份三季报。财报数据显示,前三季度茅台实现营收897.86亿元,同比上涨16.52%;同期应对的归母净利润为444.00亿元,同比上涨19.14%。其中,2022年第三季度,贵州茅台实现营收303.42亿元,同比增长15.23%;实现归属母公司股东的净利润146.06亿元,同比增长15.81%。

即便增长如此稳定,天风、东吴等多家券商机构仍指出,贵州茅台的第三季度业绩略低于市场预期。

其中,天风证券在10月15日发布的研报指出,第三季度受疫情影响,贵州茅台收入利润略低于预期。其还表示,习酒剥离后,茅台集团实现“十四五”目标,对贵州茅台提出了更高的增速要求。

增速下滑之际,市场对其关注聚焦在渠道上。根据其三季报,贵州茅台的直销收入进一步增长,批发渠道收入则继续下滑。

数据显示,其直销渠道收入达318.82亿元,较2021年同期的146.85亿元同比增长117%。而茅台的直销渠道包括茅台自营店与“i茅台”数字营销平台,后者于今年3月31日开始试运营。

据悉,i茅台是茅台寻找新的业绩增长点的一个新的尝试。根据三季报显示,“i茅台”实现酒类不含税收入约84.62亿元,约占贵州茅台前三季度直销收入的26.5%。而根据其披露的半年报,上半年“i茅台”贡献了44.16亿元不含税收入。

在直营占比提升之际,茅台的批发渠道的营收数据呈现出下滑趋势。与直营渠道相比,贵州茅台的批发渠道(即经销商)的营收占比仍有约63.43%。前三季度批发渠道的收入约为550.59亿元,同比下降约8%。

直营渠道占比提升,这是茅台间接提升业绩的方式。在未提价和放量的情况,直营提升到多少,决定未来其增速多高。

还没有评论,来说两句吧...