转自:新华财经

新华财经北京10月21日电(马萌伟)英国首相伊丽莎白·特拉斯20日宣布辞去首相职务和执政党保守党党首职务。特拉斯称,鉴于现在的形势,她不能实现保守党选举时许下的承诺。

英国保守党将在未来一周内完成领导人选举。投票将在10月28日结束,新领导人将于10月31日上任。

机构评论称, 随着经济前景变得更糟,投资者对英国央行加息的预期仍有足够的失望空间。而随着特拉斯辞职,如果财政政策回归正统,在加息方面失望的可能性更大。

英国经济恐陷衰退

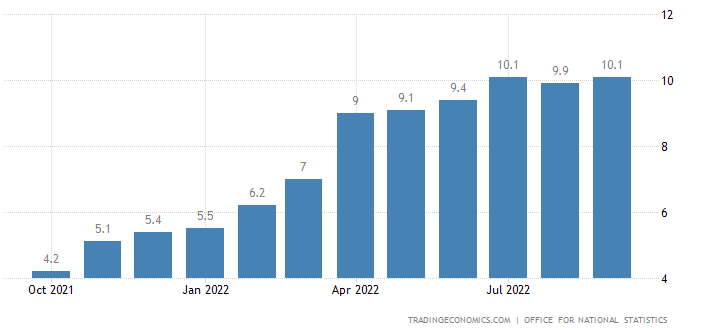

去年冬天以来,英国通胀率居高不下,今年4月至7月接连刷新40年来新高。由于食品成本飙升抵消了汽油价格下跌的影响,9月通胀率重回7月时创下的40年来最高水平10.1%。

英国央行认为通胀率将在年底前达到13.3%的峰值,而投行的预测一个比一个激进。花旗预测,英国通胀率将在2023年1月突破18%;高盛则警告称,2023年初英国通胀率甚至可能超过22%。

英国小企业联合会(FSB)调查显示,其最新的小企业信心指数从-24.7降至-35.9,这是除新冠疫情封锁时期之外的最差表现。该调查在9月20日至10月4日进行,涵盖了自英国首相特拉斯9月23日公布的经济计划引发英国资产历史性下挫以来的大部分时间。

英国招聘与就业联合会(REC)涵盖7月至9月底的另一份报告也显示,企业对经济、招聘和投资的信心急剧下降。

这些调查凸显英国经济衰退的威胁,以及新任财政大臣亨特在扭转英国经济方面面临的艰巨任务。

高盛称,“考虑到增长势头减弱、金融状况明显趋紧,以及从明年4月开始征收更高的公司税,我们进一步下调了英国经济增长预期,现在预计英国将出现更严重的衰退。”高盛预计英国经济2023年第一季度和第二季度将分别收缩0.4%和0.3%;对2023年的年度增长预测已从-0.4%下降至-1%。

财政政策危机“教训深刻”

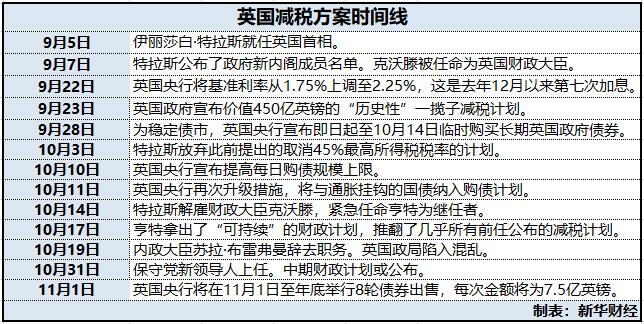

在砸下400亿英镑的能源补贴帮企业过冬后,9月23日,英国政府宣布价值450亿英镑的“历史性”一揽子减税计划,包括下调公司税、最高税率、所得税基本税率,同时大幅削减印花税等措施。

然而这项措施被认为是给富人减税,将加剧英国国内的不平等,投资者也认为在没有削减政府支出的情况下,英国政府推出大规模减税政策会导致财政赤字扩大。

英国政府宣布减税措施后,英国市场波动性急剧上升,金融稳定性受到严重威胁,引得央行出手购债救市。

英国新任财政大臣亨特(Jeremy Hunt)上任不到一周便拿出了“可持续”的财政计划,推翻了几乎所有前任公布的减税计划,并打算祭出加税和削减公共支出的组合拳。

亨特表示,此前拟定的财政政策对前景过于“盲目乐观”,并且忽视了普通民众的基本诉求,损害了政府的公信力。他强调,在当前复杂且充满挑战的国际、国内环境下,利用借贷来资助减税“行不通”,降低富人税更是一个错误。

英国智库决议基金会首席执行官托斯滕·贝尔表示,初始规模为450亿英镑的减税措施至今近半数已被取消,但剩余的减税措施以及愈加低迷的经济前景仍将给政府融资制造难题。近期的市场动荡表明,经济政策制定不是一场游戏。

英国央行前行长卡尼称,英国当前的危机带来了重要的经验教训,即需要制定可靠的宏观经济政策。可靠的货币政策和令人信服的财政政策将得到回报,但犯错将受到惩罚,英国的情况是,先是宣布了无资金来源的大规模减税计划,然后在市场暴跌之际被迫取消减税措施,这也说明了不同宏观经济目标之间的关系日趋紧张,例如价格稳定和金融稳定。英国的减税计划有利于富人,由此产生的危机表明,确保政策具有包容性“至关重要”。

国际货币基金组织也曾公开批评英国减税政策,称相关政策可能“加剧不公”并增加物价上涨压力。鉴于包括英国在内许多国家的通胀压力上升,不建议在这一节点实施大规模且没有针对性的财政计划,财政政策不能与货币政策目的相左。

据英国泰晤士报,英国财政大臣亨特可能会推迟发布财政声明(原定10月底发布)。下任首相对财政计划预计先要审阅才能对外发布。

英国央行面临艰难权衡

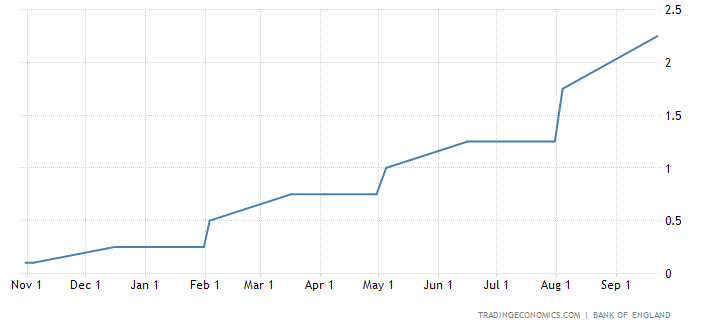

特拉斯短暂任期的一个教训是,在高通胀时期,任何通过减税或增加支出来刺激经济的尝试都可能引发央行的抵消性反应。在减税计划推出后,英国央行官员曾表示,加息幅度预计将比宣布减税措施前的更大,这将进一步推高一年来一直在上升的家庭和企业的借贷成本。

特拉斯宣布辞职后,投资者对英国央行11月加息100个基点的押注降至8%,对加息75个基点的押注上升至92%。市场预计英国央行的关键利率2023年将从目前的2.25%升至5.25%左右的峰值。

英国央行副行长布罗德班特(Ben Broadbent)表示,目前尚不清楚英国加息幅度是否需要达到投资者的预期。他还警告称,如果市场预期得以实现,经济将遭受打击。面对通胀飙升,“收紧政策的理由显而易见”,但由于价格上涨,需求将在一定程度上放缓。如果利率沿着当前路径上升,可能导致GDP下降5%。官方利率的上调幅度是否必须达到金融市场目前所预计的水平,还有待观察。

英国央行行长贝利(Andrew Bailey)在7月份的演讲中表示,将通胀率持续恢复到2%的水平仍是央行的绝对优先任务,但在高通胀和增长疲软的情况下,央行需要作出艰难的权衡,这种权衡能很好地解释为何英国央行去年12月份开始逐步提高利率,在首次加息后以25个基点的幅度递增。

万神殿宏观经济公司经济学家汤姆斯(Samuel Tombs)指出,尽管英国经济正逐渐陷入衰退,但9月的通胀数据将使央行决策者面临大幅加息的压力。“距离成功控制通胀,英国央行货币决策委员会还有很长的路要走。”他说道。

彭博评论称, 随着经济前景变得更糟,投资者对英国央行加息的预期仍有足够的失望空间。而随着首相特拉斯辞职,如果财政政策回归正统,在加息方面失望的可能性更大。在英国政府发布了糟糕的财政政策、毁灭了财政公信力之后,英国利率的上涨幅度远超其他国家(英国政府现正疯狂地试图恢复财政公信力)。

英国央行将于11月3日再次宣布关于利率的决定。许多投资者认为,它要么将利率从目前的2.25%提高到3%,要么提高到3.25%,两者都将是比以往力度大得多的举措。

英镑可能再度走软

除了通胀危机,今年英国金融市场也是动荡不安。美银调查显示,在特拉斯就任英国首相后的一个月内,全球投资者对英国股票的配置环比下降了9%,净33%的投资者在减持英国股票,为近两年来的最高水平;英镑兑美元下跌16.59%;英国十年期国债收益率较年初飙升了315%,破4%。

英国央行行长贝利在一份声明中表示,正在密切关注金融市场的形势。英国央行货币政策委员会(MPC)将在下次货币政策会议上,全面评估英镑汇率下跌和英国政府财政计划的影响,并采取相应行动。

三菱日联继续看跌英镑在未来几周的走势。分析师认为,尽管“税收增长计划”引发的信心崩溃可能不会重演,但分析师对市场乐观预期持谨慎态度,英镑可能再度走软。市场预计,新任财政大臣亨特在10月31日公布他的新计划时,可能会要求政府更激进的削减开支,通过增加税收弥补财政缺口。

摩根士丹利更是悲观地预测,到年底时英镑将与美元达到平价,无论是汇率干预还是英国央行紧急加息都无法阻止英镑贬值。英镑同时面临三项独特挑战:对风险资产的敏感度高、对欧洲滞胀和能源冲击的风险敞口以及外部失衡。

编辑:王姝睿

还没有评论,来说两句吧...