炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:梧桐树下V

摘要:浙江松川仪表科技申报创业板IPO,从事燃气计量仪表的研发、制造、销售和服务。公司自认拥有“全产业链优势”,在保证产品良好质量的前提下拥有成本相对较低的竞争优势,且公司大客户集中度远高于同行业可比公司,销售费用率远低于行业可比公司平均值,在这样的优势下,报告期业绩一般,扣非归母净利润持续下降,2021年只剩4540万元,经营活动产生的现金流量净额转为负数,2021年毛利率下降幅度较大,第一大产品毛利率下降幅度超过20%。在这些数据面前,公司宣称的“全产业链优势”根本没有可信度。在产能利用率持续下降的情况下,还要新增产能85%,新增产能无法消化的可能性较大。同行业最可比的上市公司2022年上半年已亏损。笔者估计公司2022年上半年的净利润不甚理想的可能性较大。

10月17日,浙江松川仪表科技创业板IPO审核终止,原因是公司及保荐机构撤回了申报/保荐。从2021年11月15日IPO申报获得受理,到终止审核,历时11个月。期间经历了2轮问询,深交所还于2022年8月30日发出了《审核中心意见落实函》,在《落实函》未回复的情况下撤回申报,估计是对《落实函》中的一些问题很难作出有说服力的答复或者是2022年上半年业绩出现了严重滑坡。

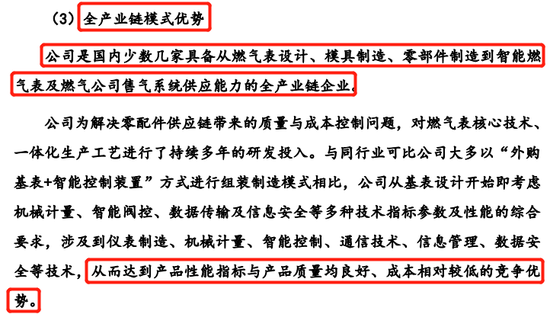

一、 自称拥有“全产业链优势”,产品性能指标与产品质量均良好、成本相对较低的竞争优势

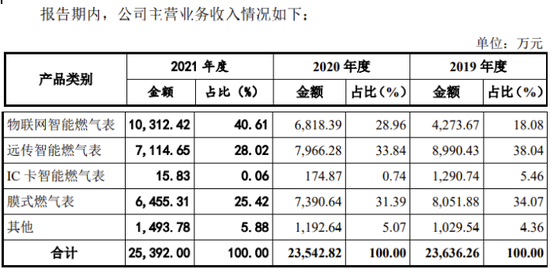

浙江松川仪表科技注册地浙江省温岭市,公司目前总股本5000万股,实际控制人为林茂波、吴洁华夫妇,两人合计持有公司股权比例为77%。公司从事燃气计量仪表的研发、制造、销售和服务,主要产品为物联网智能燃气表、远传智能燃气表、IC卡智能燃气表、膜式燃气表。

招股书宣称“公司是国内少数几家具备从燃气表设计、模具制造、零部件制造到智能燃气表及燃气公司售气系统供应能力的全产业链企业”,达到了产品性能指标与产品质量均良好、成本相对较低的竞争优势。

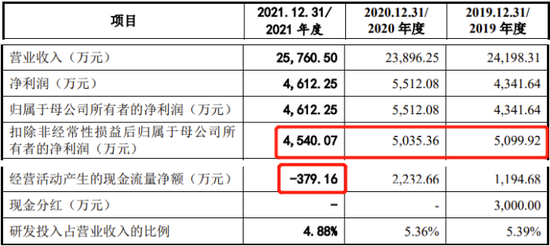

二、报告期营收停止增长,扣非归母净利润持续下降,2021年经营活动产生的现金流量净额转为负数

虽然公司自称拥有“全产业链优势”,但报告期营业收入已失去成长性,而扣非归母净利润更是持续下降,2021年只有4540万元。

经营活动产生的现金流量净额方面,2019年、2020年为正数,到2021年转为负数,为-379万元。2021年营收同比增长7.80%,但经营活动产生的现金流量净额却同比下降116.98%,说明公司对上、下游的谈判地位下降。招股书披露:2021年经营活动产生的现金流量净额下降主要系:1、2021年末应收账款余额较年初有所增加,当期销售商品、提供劳务收到的现金下降。2、2021年原材料采购金额上升,购买商品、接受劳务支付的现金增加。3、2021年支付给职工以及为职工支付的现金有所增加。

有“全产业链优势”,但报告期营收已失去成长性,扣非归母净利润持续下降,2021年经营活动产生的现金流量净额转为负数,这样的“全产业链优势”有说服力?

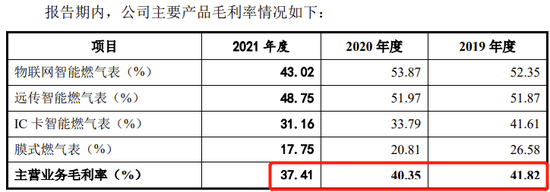

三、2021年毛利率下降幅度较大,第一大产品毛利率下降幅度超过20%

2019年、2020年、2021年,公司主营业务毛利率分别为41.82%、40.35%、37.41%,持续下降。2020年、2021年毛利率的下降是因为执行新会计准则,将为客户配送产生的运杂费由原先的 销售费用调整为合同履约成本计入营业成本,致使2020年、2021年营业成本上升1.29%、1.14%。但2021年毛利率比2019年低了4.4个点,远超新会计准则产生的影响。

四类产品2021年度的毛利率同比全部下降,而物联网智能燃气表2021年的毛利率为43.02%,相比2020年的53.87%,下降幅度最大,达到20.14%。而物联网智能燃气表为2021年贡献营收的40.61%,是第一大营收产品。正是第一大营收产品的毛利率大幅下降,拖累了2021年的净利润。

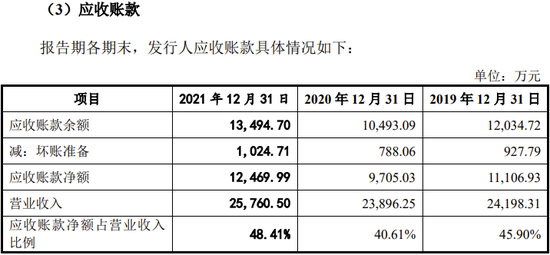

四、2021年末应收账款余额占营收比例大幅上升

2020年末,应收账款净额为9705.03万元,占2020年度营收的40.61%,2021年末,应收账款净额为12469.99万元,占当年营收的48.41%,上升8个百分点。

五、客户集中度远高于同行业可比公司

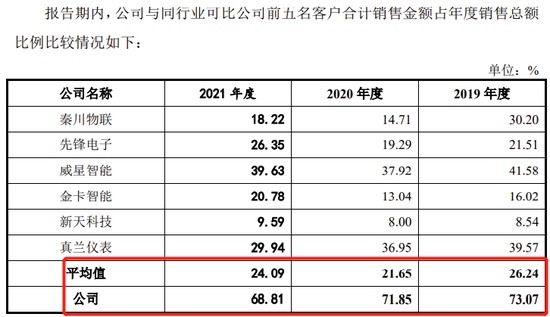

2019年、2020年、2021年,公司前五名客户合计销售金额占总营收的比例分别为73.07%、71.85%、68.81%,而同行业6家可比公司的平均值分别为26.24%、21.65%、24.09%。公司的前五名客户合计销售金额占营收的比例不仅远高于同行业可比公司平均值,且高于任何一家同行可比公司的数值。

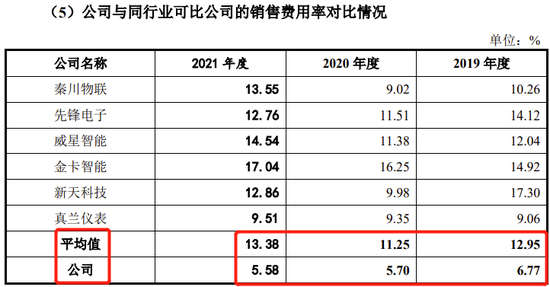

客户集中度远高于同行业可比公司,也导致公司销售费用率远低于同行业可比公司。

六、产能利用率持续下降,募投项目还要新增85.71%的产能

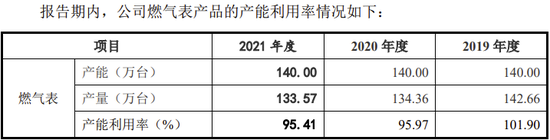

2019年、2020年、2021年,公司燃气表产能没有变化,都是140万台,产能利用率也从101.90%,下降到2020年的95.97%,再下降到2021年的95.41%,持续下降。

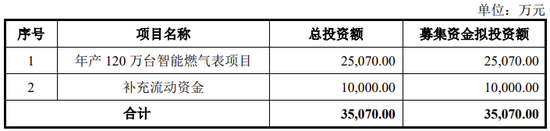

在产能利用率持续下降的情况下,公司募投项目仍然是扩大产能,要投资2.5亿元用于年产120万台智能燃气表项目。相对于目前产能140万台,募投项目新增产能120万台,就是现有产能增加85.71%。如果募投项目建成后新增产能消化不了,固定资产折旧费用就会成为沉重的负担。

七、同行业最可比公司2021年、2022年上半年净利润同比都是下降

创业板IPO已过会且已提交注册的真兰仪表、上交所科创板上市的秦川物联(688528)是公司同行业最可比公司。因真兰仪表营收、净利润远高于公司,而秦川物联的营收、净利润与公司相近,而且秦川物联2021年燃气表总产量约143万台,只比公司多不到10万台,因此,秦川物联是公司同行业最可比的上市公司。同行业最可比的公司往往营收、业绩呈现相同的变动趋势。

2021年,秦川物联营业收同比增长,但净利润同比下降,与公司2021年呈现相同的变动方向。秦川物联2022年上半年营收同比微涨,但净利润是亏损,亏损615.73万元,同比下降136.51%。因此笔者猜测,松川仪表2022年上半年的业绩大概率是不理想的。

综上,公司自认定拥有“全产业链优势”,在保证产品良好质量的前提下拥有成本相对较低的竞争优势,且公司大客户集中度远高于同行业可比公司,销售费用率远低于行业可比公司平均值,在这样的优势下,报告期业绩一般,扣非归母净利润持续下降,2021年只剩4540万元,经营活动产生的现金流量净额转为负数,2021年毛利率下降幅度较大,第一大产品毛利率下降幅度超过20%。在这些不良数据面前,这样的“全产业链优势”根本没有可信度。在产能利用率持续下降的情况下,还要新增产能85%,新增产能无法消化的可能性较大。同行业最可比的上市公司2022年上半年已亏损,笔者估计公司2022年上半年的业绩也不理想。

还没有评论,来说两句吧...