近年来,公募基金行业人才辈出,一批绩优的新锐基金经理涌现,成为市场主角。据统计,任职时间在3年以下的基金经理共计1517位,在全市场基金经理中占比47.67%,接近“半壁江山”,华安基金孔涛是其中的典型代表之一。(数据来源:WIND,截至2022/9/26)

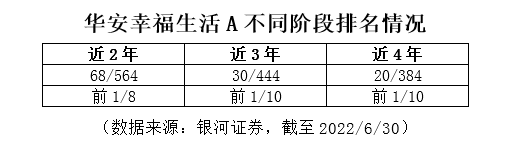

孔涛自去年年初正式踏上基金经理岗位,华安幸福生活A是他基金经理职业生涯管理的首只产品,在同类偏股型基金(股票上下限60%-95%)(A类)中,该基金近2年业绩排名同类前1/8,近3年、近4年也都排名居前,具备领先优势。

多阶段业绩位居前列,孔涛是如何做投资的?

2021年,A股区间震荡,板块分化较大。以有色金属、化工、钢铁、煤炭为代表的周期性行业和以电气设备为代表的一些成长性行业涨幅领先,华安幸福生活A积极配置新能源、高端制造、消费医药、科技等板块的优质公司,全年实现31.64%的投资回报,同期业绩比较基准0.86%,超额显著。(数据来源:基金定期报告)

2022年上半年,市场经历了一轮持续调整,也迎来了一轮快速反弹,而在本轮反弹中,华安幸福生活A较好的把握住了储能、新能源、培育钻石等方向的结构性机会和超额收益,展现出较为突出的业绩弹性。

良好的管理操作与基金经理的投资能力圈和投资方法论息息相关。围观孔涛的投资画像,可以归纳出以下三大关键点:

1、 深耕泛制造

尽管基金产品管理经验不算长,但孔涛却有着10年以上基金行业研究积淀,在研究员期间重点覆盖制造业,深耕机械、汽车、新能源等行业,对中游制造业理解深刻,擅长挖掘行业空间大、产业趋势清晰、竞争优势显著的个股。

2、中游制造+上游资源

源于研究员期间对制造业的潜心钻研,孔涛形成了以“中游制造+上游资源”为主,同时兼顾消费多元化投资机会的能力圈;就目前市场,他相对看好新旧能源产业链、制造业国产替代环节,同时关注新技术、新材料、新科技等创新领域的机会。

3、成长+周期

投资风格上,孔涛属于积极成长风格,其管理产品着重在成长+周期两大方向挖掘盈利快速增长的板块,在偏成长风格的市场环境下,具有较强的业绩表现。选股上,相对重点关注成长股、周期股、周期成长股。

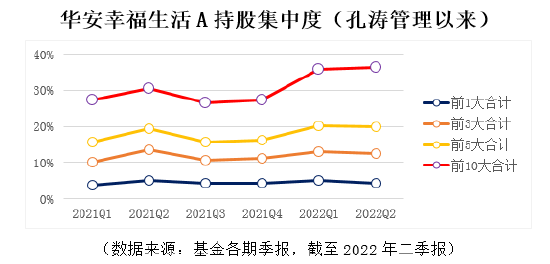

组合构建上,孔涛相对淡化择时,个股集中度均衡分散,选股能力强。华安幸福生活A自其管理以来股票仓位均值在88%以上,前十大重仓股合计均值为30.67%,远低于同期同类偏股混合型基金约46%的均值水平。

选股能力方面,统计2021Q1-2022Q2各期季报前十大重仓股的区间涨跌幅及该个股所属行业(申万一级)的涨跌幅,个股跑赢同期行业指数的占比达85%。(数据来源:WIND,截至2022/6/30)

由孔涛拟任基金经理的华安动力领航(A类:015604,C类:015605)正在发行,该基金股票仓位60%-95%,将延续孔涛的投资理念,以“中游制造业”为核心,向产业链上下游延申,多维度布局,深挖泛制造领域投资机会。

根据基金年报、季报数据,截至2022年6月30日,孔涛目前管理基金业绩如下:

华安幸福生活A成立日2017/10/26,业绩比较基准为中证800指数收益率*80%+中债综合全价指数收益率*20%。2017年、2018年-2021年、2022年上半年历史业绩(及业绩基准表现)为-0.38%(-0.71%)、-20.12%(-20.95%)、63.78%(27.23%)、94.49%(20.62%)、31.64%(-0.18%)、-19.28%(-7.90%)。历任基金经理:崔莹(2017.10.26-2022.01.26)、孔涛(2021.01.11-至今)

风险提示:风险提示:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。

还没有评论,来说两句吧...