“大咖”李少君出乎意料地离开了他转型后的代表作。

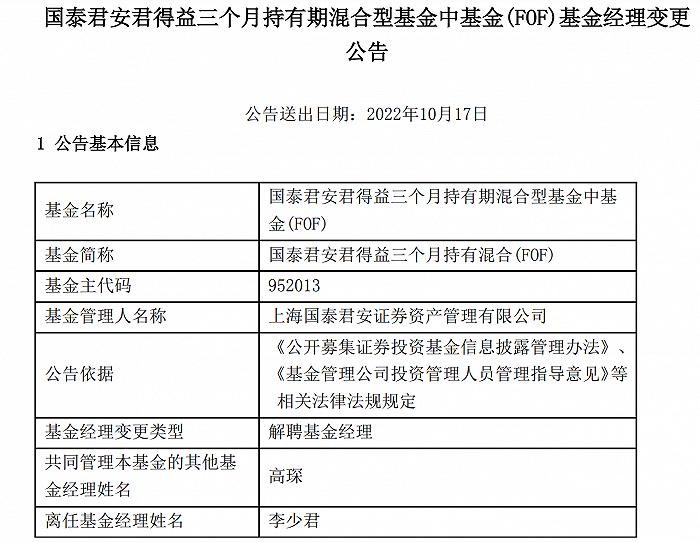

10月17日,国泰君安资管发布公告,国泰君安君得益三个月持有期混合型基金中基金(FOF)(以下简称“国君资管君得益三个月(FOF)”)发生基金经理变更,李少君离任,离任原因为工作调整。

这意味着,该产品此后将由高琛独自打理。针对李少君离任的原因,界面新闻记者采访国泰君安资管方面,截至发稿未获得回复。

对于李少君来说,国君资管君得益三个月(FOF)无疑是其履历中的重要组成部分。

2020年9月,原国泰君安证券研究所副所长、全球首席策略分析师、总量团队负责人李少君低调入职国泰君安资管,负责研究业务及组合投资业务,现担任国泰君安资管基金投资部总经理,兼任投资研究院院长。

2020年12月,国君资管君得益三个月(FOF)增聘李少君为基金经理,与高琛共同管理,该产品也成为李少君入职后管理的首只产品。

产品资料显示,国君资管君得益三个月(FOF)由国泰君安君得益二号优选基金集合资产管理计划变更而来,是国泰君安资管获批公募业务资格后发行的第一只产品,也是业内首只FOF型参公大集合。

作为国泰君安资管2021年的开年之作,国君资管君得益三个月(FOF)被寄予了厚望,也受到了市场的追捧。2021年1月,依靠国泰君安强大的渠道优势,该产品首日(1月11日)募资超33亿元,一周募资超70亿元,刷新了彼时公募FOF首发规模纪录。

产品运作中,李少君提出“三重Alpha理念”, 从“资产配置-行业风格-基金筛选”三个维度覆盖FOF投资的所有环节。

不过,尽管投资逻辑上看似闭环,业绩却并没有走出优异的曲线。

Wind统计数据显示,李少君曾管理3只FOF产品,任职回报均为负数。其中,国君资管君得益三个月(FOF)管理近2年时间,A类、C类份额任职回报分别为-10.84%、-11.47%。另外,去年和今年发布的两只产品国泰君安善融稳健一年持有A、国泰君安善远平衡配置一年持有A任职回报分别为-1.43%、-0.71%。

从规模上来看,上述3只产品合计规模为42.72亿元,市场感召力已锐减。

业绩波动的情况下,国君资管君得益三个月(FOF)规模缩水严重,2021年一季度末规模高达70.66亿元,到了四季度净值高点时,投资者们纷纷选择“落袋为安”,年末规模直接“腰斩”为27.38亿元。今年以来,规模仍在不断缩水,截至二季度末为20.67亿元。

李少君在基金二季报中坦承:“在基金配置上,对重仓基金进行的比例调整,减持了部分持仓比例较高的基金产品,保持适度均衡分散。在经历了市场又一次大幅调整后,我们重新审视组合内的基金,调低的部分低于预期的基金品种,并小幅扩大了基金投资的数量,对不同擅长领域的优秀管理人保持更全面的跟踪布局。此外,四月底以来的反弹,强者恒强得到了淋漓尽致的发挥,分母端的力量体现的超乎寻常充分。这也使得我们布局的部分逆向策略产品在反弹过程中表现的不尽如人意。我们也一并进行了审视,并结合各子基金的情况,进行了优化。”

国泰君安资管方面,公司成立于2010年10月18日,是业内首批券商系资产管理公司。公司注册资本金 20亿元,是国泰君安证券的全资子公司。2021年4月20日,国泰君安资管获得公募牌照,正式迈入公募“红海”。

经历了2021年的FOF大年,国泰君安资管最新的注意力转移到了公募REITs。截至目前,20单发行上市的公募REITs中,国泰君安资管占据3单。

9月以来,公司发售了国泰君安东久新经济REIT和国泰君安临港创新产业园REIT,发行规模分别为15.18亿元、8.24亿元。同时,国泰君安资管还担任了华安张江光大园REIT的ABS管理人。

国泰君安2022年半年报显示,报告期末,国泰君安资管管理资产规模4050.40亿元、较上年末增加5.4%,其中,集合资产管理规模1138.75亿元、较上年末增加6.6%;专项资产管理规模1117.49亿元、较上年末增加1.5%;公募基金管理规模439.37亿元、较上年末增加82.2%。

2022年上半年,国泰君安资管着力推动私募FOF、ABS以及公募REITs发展,加强业务创新,ABS 规模继续保持行业领先;稳步推进公募业务,报告期内有7只公募产品获批、新发2只,期末存续17只,涵盖债券、指数增强、混合、FOF等多个类别。

业绩方面,2022 年上半年,国泰君安资管实现营业收入7.32亿元,同比下滑39.05%;净利润2.29亿元,同比下滑39.42%。

还没有评论,来说两句吧...