炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:中国基金报

中国基金报 格林

欧元贬值和相关行业股票调整等原因影响下,海外最大中国股票基金规模缩水,与海外第二大中国股票基金规模接近。若欧元进一步贬值或行业股票进一步调整,则海外最大中国股票基金宝座有可能易主。

海外最大中国股票基金缩水

来自晨星的数据显示,截至9月16日,欧洲资管巨头安联投资旗下的安联神州A股基金目前规模60.02亿欧元约折合420亿元人民币,为海外规模最大的中国股票基金。而目前海外第二大中国股票基金摩根资管旗下的 “摩根基金-中国A股机遇基金”最新规模约405亿元人民币。上述规模为基金不同份额规模加总。安联神州A股基金部分份额以欧元或英镑计价,欧元或英镑贬值下,基金相关的份额缩水。

安联神州A股基金规模一度超过900亿元人民币,如今规模较峰值时已经腰斩。

若欧元继续贬值或者基金净值显著缩水,海外最大中国股票基金宝座有可能易主,摩根基金-中国A股机遇基金有可能超过安联神州A股基金成为海外最大的中国股票基金。

安联神州A股基金整体持仓较为分散。前十大重仓股占基金总资产的28%。不过,2022年前8个月,基金主份额之一(Allianz China A Shares PT USD)净值下跌超过18%。

来自晨星的数据显示,安联神州A股基金截至7月底重仓股包括宁德时代、中信证券、贵州茅台、隆基绿能、东方财富、汾酒股份、锦江股份、恩捷股份、美的集团等。这些股票中,过去一年宁德时代股价下跌了17.67%、中信证券过去一年股价下跌了21.30%、贵州茅台过去一年股价上涨了14.68%。 前五大重仓股中,有四只过去一年股价下跌。其中跌幅最大的为东方财富,过去一年股价下跌了29.54%。

另一方面,过去一年,欧元对人民币呈现显著贬值。从年初的一欧元兑换7.58元人民币,贬值至现在的一欧元兑7.0元人民币。由于安联神州A股基金部分份额是以欧元计的,货币贬值也使得基金规模相应缩水。 相较于美元,欧元则贬值得更多,一年前,一欧元约兑1.18美元,而目前欧元与美元已经平价。

在海外中国基金中,安联神州A股基金这两年规模增长速度较快。来自晨星的数据显示,2019年4季度,该基金的规模才刚刚突破10亿美元。在海外10亿美元以上的基金可称为大基金。此后,基金规模迅速扩张,到了2021年1季度,基金规模迅速增至140亿美元。

曾借“新能源”逆袭

2021年2季度末,安联神州A股基金规模反超瑞银(卢森堡)中国精选股票基金-这一曾经的海外最大中国股票基金,成为新的海外的最大中国股票基金。

过去很长一段时间,瑞银资管的瑞银(卢森堡)中国精选股票基金曾稳坐海外最大中国股票基金宝座。这只基金重仓中国核心资产,投资主线变含消费升级,数字化等。重仓股包括贵州茅台(1859.00 -1.12%,诊股)等。领衔基金经理施斌在2018年下半年茅台跌到900块时大胆加仓。不过,2021年贵州茅台势头不比2019、2020年,虽然全年股价依然上涨7.05%,但相比新能源等热门板块,难言惊喜。与此同时,互联网行业变化突如其来,基金的主要重仓领域遭遇显著回撤。

份额增长之外,新能源行业股价“长虹”也是将“安联神州A股基金”推上海外最大中国股票基金宝座的原因之一。

不过,安联神州A股基金领衔基金经理之一黄瑞麟在接受记者采访时表示,新能源和消费谁也不可能永远独占鳌头。他并非押注赛道的选手。安联神州A股基金的组合也较为分散。

第一、第二大中国股票基金规模接近

摩根基金-中国A股机遇基金最新规模405亿元,为海外第二大中国股票基金。目前海外第一、第二大中国股票基金规模已经十分接近。

来自摩根资管官网的数据,截至7月底,过去一年基金主份额净值下跌23.1%。

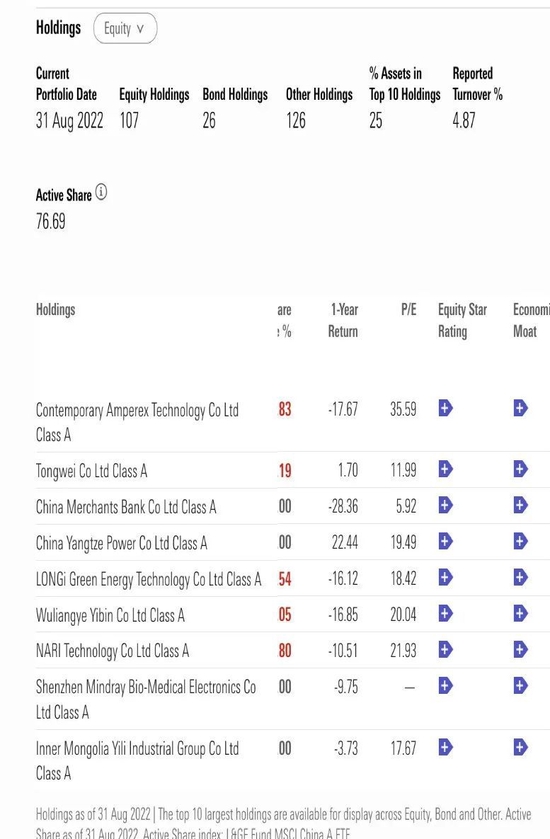

前十大重仓股重仓股组合占比为25%,组合较为分散。组合含107只股票和26只债券。截至8月底,重仓股包括宁德时代、通威股份、招商银行、长江电力、隆基绿能、五粮液、国电南瑞、迈瑞医疗、伊利股份等。 前五大重仓股中有两只股票过去一年股价上涨,其余三只过去一年股价下跌。

摩根基金-中国A股机遇基金过去一段时间规模也有所缩水。不过缩水幅度较小,与安联神州A股基金的差距缩窄。

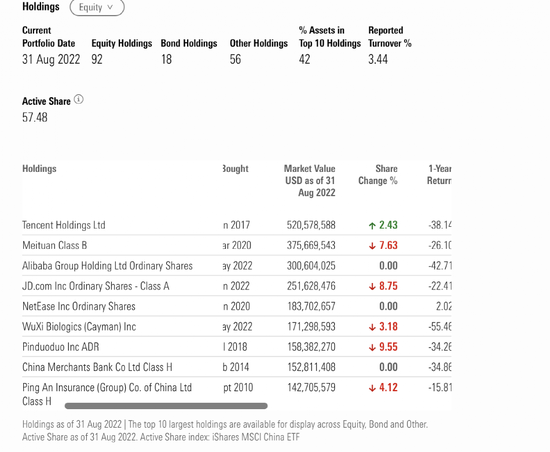

目前海外第三大中国股票基金-“摩根基金-中国基金A”最新规模53.6亿美元。截至8月底,2022年基金净值下跌13.1%。截至8月底,摩根基金-中国基金A 的重仓股包括腾讯控股、美团、阿里巴巴(港股)、京东(港股)、网易(港股)、药明生物、拼多多、招商银行、中国平安。基金前十大重仓股占基金资产42%。

而海外第四大中国股票基金瑞银(卢森堡)中国精选股票基金最新规模约51亿美元。今年基金净值下跌幅度较小。目前海外前四大中国股票基金之间的规模差距都在缩窄。

这背后是新能源赛道“熄火”,市场整体疲弱,暂未出现新的“抱团”方向。

长期投资者也需保持灵活

快速轮动的中国市场,坚持长期投资的海外投资者可能需要兼具灵活才能为投资者带来长期稳健收益。此前黄瑞麟在接受记者采访时表示,管理A股组合需要关注市场波动,不机械地买入持有。

摩根大通首席亚洲及中国股票策略师刘鸣镝谈及市场波动,也提及战略配置和战术调整的结合。刘鸣镝在接受第一财经采访时表示,在2020年新冠疫情暴发后,市场波动都有一定的规律,价值股一般会有7周的相对跑赢,成长股则有15周。具体而言,从今年5月到8月,摩根大通更青睐成长股,即绿电、电动车产业链等。到8月中旬,转向推荐价值股,包括互联网、银行、保险、“三桶油”等低估值板块。目前处于价值股跑赢成长股的第五周,如果再往前看,下周美联储9月会议加息完毕后,价值股的跑赢周期似乎将进入尾声,再往后更值得关注的是质量股,即ROA、ROE等业绩指标更有韧性的公司。她称,如果信贷继续扩张(尽管目前M2扩张较快,但尚未完全传导至社融),并叠加海外加息预期落地,高质量公司就能够跑赢,而这些公司更多是必选消费和可选消费里的白色家电。

安联投资、摩根资管都强调新能源赛道的长期投资价值。但如何在高波动市场,坚持长期投资并保持灵活可能是海外投资者需思考的问题。

编辑:舰长

还没有评论,来说两句吧...