财主家的余粮

英国央行周二再次确认,计划在本周五结束其“临时性购债”。

这是什么意思呢?

在9月底,因为英国养老基金发生流动性危机,英国长期国债遭到了大举抛售,国债收益率急速上升,英格兰银行为了救市,在本来决定要持续缩表的时候,突然开闸放水,在市场上大肆购买英国长期国债。

下图即为英格兰银行的资产负债表,明显可见上周的“扩表”操作,导致本在缩表的英国央行在过去一周的资产负债表规模反而增加了400亿英镑(央行声明总额650亿英镑)。

代表英国养老基金的一个行业组织,原本敦促英格兰银行行长Bailey ,至少将该购债计划延长至本月底,这些基金经理声称,使用负债驱动投资策略(LDI策略)的养老基金,尚未获得足够的时间来平仓和调整头寸。

市场原本以为,英国央行会满足养老基金行业的请求,也预计本次英国央行的“维稳”措施,至少将持续一段时间,但英国央行行长Andrew Bailey却在昨天明确警告养老基金经理们,他们必须在本周末之前,结清无法维持的头寸。

此言一出,本来由跌转涨的美股再度转向下跌,而作为英国金融市场基础的英国十年期国债收益率,更是直冲新高,超过了9月底的高位,来到了4.6%。

至于30年期的长期国债收益率,同样也直冲新高,目前已经超过5%,这是过去24年来的最高水平。

在英国国债收益率暴涨的同时,过去一周快速上涨的英镑汇率再遭重击,其兑美元的汇率从1.15附近再次下滑到1.1附近。

对于国债收益率上涨,大多数普通人可能没感觉,觉得就这几个百分点的变化,有啥?

实际上,收益率的变动,对于长期国债的市场价格,影响极其极其巨大。

在这里,我们以英国30年期长期国债为例,给大家算一下,收益率变动,对于长期国债的市场价格影响有多大?

2022年初,英国30年期国债的收益率在1%左右,到两周前大约上涨至3.5%,现在又上涨到了5%,我们假定,2022年初有一张全新的面值100英镑的英国30年期国债,票面利率为3%,2051年到期,我们来计算一下不同收益率情况下该债券的市场价格。

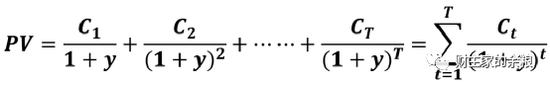

已知债券到期收益率,计算债券市场价格的公式如下。

上述公式中:

PV为债券当前价格;

Ct 为每期t时刻的现金流(包含利息或本金);

t为付息时间,可以为季度、半年度或年度,为了简化,这里假定每年付息一次,在实际中,美国和英国的国债,一般都是半年付息一次;

T为到期时间;

y为到期收益率。

因为我们假定的票面利率是3%,也就是说,C1=C2=C29=3英镑,而C30因为包含了本金,所以是103英镑,据此就可以计算这张面值100英镑的长期国债的价格。

计算的结果是:

到期收益率为1%的时候,该债券的价格是151.6英镑;

到期收益率为3.5%的时候,该债券的价格是90.8英镑;

到期收益率为5%的时候,该债券的价格是69.2英镑。

这也就意味着,任何机构如果2022年初持有30年期长期国债,到两周前的时候,该资产的价格已经缩水了40%。

然后,在过去的2周时间里,本金再度损失24%。

对比一下,如果你的股票持仓,在过去9个月里亏了40%;

然后,在过去的2周之内,又再度亏损了现有本金的1/4。

你会是个什么感觉?

这正是英国养老金机构过去一个月来所面临的问题。

英国企业提供给员工的职业养老金(非国家养老金)主要有两种形式:

福利确定型计划(Defined Benefit Plan,DB);

缴费确定型计划(Defined Contribution Plan,DC)。

简单说,一种就是未来每个月给你确定的钱数,另一种是你现在缴费的钱数确定。

由于DB计划可以提供确定型的退休待遇,并且可以抵御长寿风险,为员工提供终身的养老保障,成为了企业吸引员工的策略和行业共识——截止2021年3月,英国DB计划总资产为1.7万亿英镑,而DC计划总资产仅为0.11亿英镑,DB计划占据绝对的主导地位。

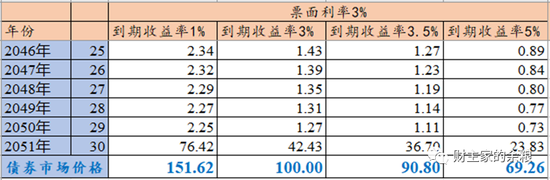

想想看,养老金的DB计划中,都是几十年后的固定支出,这就需要有相应的金融机制,来对冲养老金资产收益大幅波动的风险。

这种由负债(养老金的所有支出,都是它的负债)来决定的资产管理策略,有一个专业名词,叫做负债驱动型投资(Liability Driven Investment,LDI),为了对冲这种资产收益波动风险,在英国金融监管部门的允许下,养老金机构开始使用一种叫做利率互换(Interest Rate Swap, IRS)的金融衍生品工具。

啥叫IRS呢?

简单说,你有1万元钱,每年固定收益500元;我也有1万元钱,但我每年的收益要根据市场利率来浮动(可能高于500,也可能低于500),咱们两个把各自的收益给互换一下,这就是利率互换。

因为未来需要的支出是固定的,所以英国的养老基金,多使用利率互换中的“支付浮动利率,得到固定利率”。

养老金买入的长期国债,有利息收入,养老金机构其通过和交易对手方投资银行签订协议,支付浮动利息,然后在约定好的未来,收到固定利息,用来匹配DB计划中确定的负债——在利率互换的过程中,养老金机构将长期国债用作抵押品,抵押给投资银行。

在过去的半年里,随着英国国债收益率快速升高,根据我前面的算法,长期国债的市场价格暴跌,投资银行就要求你提供更多的抵押品,导致养老金机构的大量国债被抵押了出去。

雪上加霜的是,因为养老金机构要支付给投资银行的是“浮动利息”,而现在的浮动利率随着国债收益率大涨而大涨,而一年前或更久之前买入的长期国债,利率又是整体偏低,导致了养老金机构出现了现金流危机……

一方面大量的长期国债被抵押出去,另一方面又面临现金流危机,养老金机构无奈之下选择抛售手上的主要资产——长期国债,由此造成长期国债价格进一步下跌,国债收益率进一步抬升……

这就是9月底英国养老金危机的全貌。

在英国央行出手干预的情况下,英国的养老金现金流危机得以缓解,英国十年期国债收益率一度快速下跌到4%以下。

结果,就因为昨天晚上英国央行明确声称,将在本周五退出干预措施,继续开始其缩表加息之路,英国国债收益率就再度飙升……

尤其是30年期英国国债收益率,能飙升到5%,这意味着,人们对于英国未来长期通货膨胀的预期,十分的不乐观。

且不说30年了,就根据市场调查,人们对英国未来12个月内通货膨胀预期,持续维持在6%以上,这是有该数据以来的最高水平。

很多人可能不知道,国债收益率飙升,基本上是每一轮金融危机出现的前兆。作为最安全、最受信赖的无风险资产,当国债被在市场上疯狂抛售(也就是国债收益率飙升),不用怀疑,一定是有人急需卖钱救急,无论是2008年的全球金融危机,或者2020年的疫情危机中,都出现了这样的情况。

现在,具体对英国来说——

现在国债收益率飙升并超过前高,这到底是是新一轮危机的开始,亦或是这一轮养老金流动性危机的高潮呢?

我们拭目以待。

还没有评论,来说两句吧...