随着全球经济衰退蔓延到科技与芯片产业,从AMD到三星,从美光到SK海力士,海外芯片巨头已经迎来一个凛冽的“寒冬”,半导体行业或要和景气周期说再见了。

钛媒体 编辑丨林志佳

钛媒体App推出产业报道专题‘硅基世界’,长期关注全球半导体领域的技术与产业升级,洞悉产业一手资讯、深度趋势。

10月8日,一则“美国芯片巨头一夜暴跌近14%”的话题登上微博热搜,阅读量达1.3亿。

市值近1000亿美元的美国芯片公司AMD(NASDAQ: AMD),10月6日发布了一份极其糟糕的初步财报,吓坏了美股市场。

AMD预计,三季度营收约为56亿美元,比此前给出的、已经趋于低迷的营收展望中间值(67亿)还要低11亿美元,毛利率也大幅下降,主要原因是PC市场明显走弱,处理器出货量减少。消息公布后,美股(10月7日)芯片股遭重挫,AMD股价一夜跌13.9%,市值蒸发151.8亿美元(约合966.13亿元人民币),年内累计跌幅近60%。

无独有偶。三星电子10月初公布的三季度业绩显示,营业利润同比减少31.7%,是近三年来首次出现利润同比下滑。此外,美光、铠侠、SK海力士已经宣布大幅缩减明年资本支出。

随着全球经济衰退蔓延到科技与芯片产业,从AMD到三星,从美光到SK海力士,海外芯片巨头已经迎来一个凛冽的“寒冬”。半导体行业或要和景气周期说再见了。

消费需求下滑,上游芯片厂商面临量价齐跌

整体来看,今年以来PC、手机出货量均出现大幅下滑。

市场调研机构Gartner数据显示,二季度全球PC市场出货量约为7200万台,同比下滑12.6%,录得近九年来最大跌幅。市场调研机构Canalys的数据则显示二季度全球智能手机出货量减少至2.87亿部,是疫情爆发以来,2020 年第二季度后的季度最低点。

需求端传到到上游存储领域,出现了高额库存和价格下跌形势。集邦咨询数据显示,第三季度用于个人电脑的DRAM(动态随机存储)产品价格同比下跌13%-20%,用于服务器、手机、显卡的DRAM产品价格同比下跌10%-15%;NAND(闪存)产品价格第三季度同比下跌13%-18%。该机构预计,存储器产品价格跌幅在第四季度还会扩大。

行业景气度不佳下,存储芯片巨头三星电子(KRX:005930)首先感受到了“凉意”。

当地时间10月7日,三星公布三季度业绩指引,预计营收为76万亿韩元,仅同比增加2.7%;营业利润达10.8万亿韩元,同比减少31.7%。这是近三年以来,三星首次出现利润同比下滑,主要系全球经济衰退下通信需求减弱、存储芯片价格下滑等。

更早之前,美光科技(NASDAQ:MU)财报显示,最近一个季度营收同比下降19.71%,至66.43亿美元,为2021财年二季度以来最低营收;净利润同比下降45.15%,至14.92亿美元。美光CEO Sanjay Mehrotra预计,2022年全球PC市场出货量将同比下降15%左右,智能手机出货量将下滑7-9%。

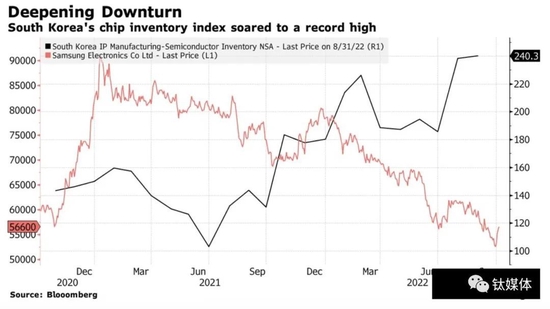

三星电子业绩与韩国芯片库存对比

实际上,韩国芯片库存量创历史新高,8月份激增67.3%,而半导体产量同比下降1.7%。目前,美光、铠侠已经宣布削减明年近三成资本支出,SK海力士也将大幅缩减明年资本支出70%-80%。

AMD公司同此凉热。

今年8月初的财报会上,AMD公司CEO苏姿丰(Lisa Su)就表示,预计今年PC市场下降幅度是13%-16%,从而影响到AMD整体业绩。

根据第三季度初步的56亿美元营收计算,AMD同比增长29%左右,而8月初AMD给出的指引营收增长达55%以上。此外,AMD第三季度毛利率将达到50%,而之前的指引毛利率为54%。

具体来说,据机构估算,AMD三季度PC业务收入约为10亿美元,占收入的18%,同比下降40%。但同时,AMD数据中心预计三季度保持正增长,收入增长45%至16亿美元,占总收入的29%。

钛媒体App在《任正非的寒气逼近美国“芯片三巨头”》文章当中提到,从英伟达、英特尔、AMD三家横向比较来看,AMD股价略有低估——尤其EPYC系列产品,从英特尔Xeon所在的服务器芯片市场中获得了14%份额,而2018年的份额略高于1%。

相比而言,英特尔 (NASDAQ:INTC)业绩不佳,三季度PC业务营收同比减少25%。预计整个2022财年,英特尔营收将同比下降9-13%,毛利率下降9.1个百分点,每股收益下降57%。

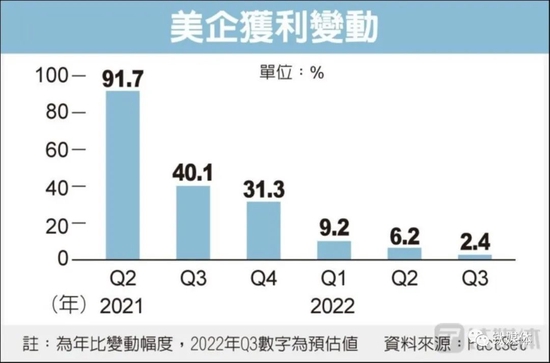

实际上,从整个美股三季报预期来看,由于美联储Fed快速升息,且美国经济显现初步恶化信号,加上美元强劲升值,都使投资机构高度审慎看待上市公司的业绩展望,认为企业获利即将出现放缓。

FactSet的数据显示,分析师预测,标普500指数第三季度每股盈余(EPS)仅比去年同期增长2.4%,为两年来最小,不计能源业的美企盈余将反降4%,为连续第二季萎缩,陷入“盈余衰退”。而市场预估,明年美国上市公司业绩可能回顾高增长,2023年一季度盈余将同比增长6.5%,二季度涨5.5%。

富达集团量化策略主管契斯·霍姆表示,尽管“对明年的预估并不理性”,但诸如消费电子等领域股票的跌幅已经充分反映利空,股价可能已经触底。彭博指,目前美股获利情况和之前几波的经济衰退类似,都预示未来几个月的标普500企业的获利增长会疲软。

一边挤泡沫,一边高额建厂

那么,芯片巨头们的“寒冬”如何熬过去?

以“芯片老法师” 英特尔为例。在宏观环境不佳的情况下,英特尔CEO 帕特·基辛格(Pat Gelsinger)上台后实施了“三步曲”,值得很多企业借鉴。

首先是向互联网公司学习的“降本增效”。今年5月,英特尔宣布冻结其客户端计算事业部招聘,同时还削减包括取消该集团的部分差旅计划、限制参加行业会议等。“我们更加注重支出重点和优先级,将有助于我们抵御全球宏观经济不确定性。”英特尔表示。

第二步是把资源重心从英特尔CPU转向成熟制程、特殊工艺的晶圆代工,加大本土建厂,寻求芯片法案补贴。

今年2月,英特尔总额54亿美元收购以色列半导体解决方案代工企业高塔半导体,预计收购完成后可从中获得成熟制程工艺与客户群,拓展其代工业务的多样性与产能。基辛格最近表示,英特尔代工服务(IFS)将实现“系统级代工”,覆盖晶圆制造、封装、软件、开放的芯粒(Chiplet)生态系统。这意味着,整个芯片产业链,英特尔都想“吃掉”。

8月23日,英特尔与加拿大资产管理公司Brookfield签署协议,双方共同为英特尔在美国亚利桑那州的两座新建晶圆厂,提供最高可达300亿美元的投资。其中,英特尔将出资51%,Brookfield出资49%,英特尔将控股并运营两座晶圆厂,交易预计于2022年底前完成。

惠誉评级北美企业评级高级董事杰森·庞贝(Jason Pompeii)指出,在美国芯片法案补贴计划中,英特尔将是最大赢家。在可能接受补贴的企业中,只有英特尔中期资本支出庞大,而营运现金不够支付,需要美国政府大额补助。

当然,不止是英特尔,随着美国一项2800亿美元的《芯片和科学法案》逐步实施,其中包含527亿美元的芯片补贴计划,很多芯片巨头蠢蠢欲动。尽管业绩不佳、大环境趋冷,但IBM、美光科技(Micron)、Wolfspeed、三星、台积电已纷纷响应,均宣布在美国高额投资或新建半导体工厂,以寻求美国政府给予一定的资金优惠和补贴,预计2023年春天发放。

英特尔的第三步就是看未来。基辛格多次接受采访时承认,当下公司业绩不佳,但另一面公司大量投入研发,并且投资于生态。仅2021年,全球半导体研发投入达714亿美元,英特尔一家贡献了其中的19%,达到152亿美元的历史新高。而这么多资金砸下去,今年创新大会上出现了量子、神经拟态芯片等新的技术产品。

无论如何,加大资本投资、基础科研投入、业务销售向需求端靠近、降本增效等方式,都是芯片企业想要熬过这个“寒冬”的有效办法。

一家国内半导体公司创始人告诉钛媒体App,他不认为半导体周期会一直处于下行,目前产业需要多的基础科研。受5G、AI、HPC(高性能计算)、自动驾驶等领域,以及企业数字化发展,正在大幅推动芯片产业增长,尤其是晶圆代工产能始终处于供不应求的状态。尽管手机、PC等消费类需求疲软且产业链去库存压力较大,但汽车、服务器、光伏等细分需求相对稳健。

回归到国内。展望十月,随着10月8日美国商务部进一步加强对中国发展半导体制造的限制,并将长江存储、北方华创、磁电科技列入UVL实体名单,很多机构认为,这将有助于国产替代。

10月9日,招商银行电子团队发布研报指出,美国这一动作将强化国产替代逻辑,尤其国内企业2023年扩产规划清晰,预计2023年国内设备厂商表现将明显优于海外厂商。

展望未来10月,中信证券团队在研报中表示,整体来看,受局部疫情反复、经济承压等因素影响,预计电子行业2022年三季报业绩表现持续分化,与此同时,受益智能汽车、光伏等细分下游需求支撑,叠加国产替代逻辑持续兑现,半导体设备及零部件、IGBT等细分赛道料仍将保持高景气状态,手机领域聚焦苹果供应链。建议关注景气度持续及自下而上有公司成长逻辑的细分领域龙头。

(本文首发钛媒体App作者|林志佳)

还没有评论,来说两句吧...